«Когда я ТАИФу сообщил о падении базового норматива ТФБ, банк был уже фактически банкротом. Поэтому не могу согласиться, что я нанес какие-то тяжкие последствия для банка», — четко заявил в суде Роберт Мусин, открещиваясь от обвинений в злоупотреблении полномочиями. Допрос банкира продолжался два дня, а окончиться он может уже сегодня. Корреспонденты «БИЗНЕС Online» внимательно слушали подробные объяснения бывшего шефа Татфондбанка о том, как и почему Мусин стелил ТАИФу соломку в будущих битвах с АСВ, зачем выводил 250 млн на счета иностранных фирм, а главное — чем все это закончилось.

На двух минувших заседаниях Роберт Мусин ответил на вопросы своего адвоката, гособвинителей и представителя АСВ по всем 6 эпизодам уголовного дела о злоупотреблениях полномочиями

На двух минувших заседаниях Роберт Мусин ответил на вопросы своего адвоката, гособвинителей и представителя АСВ по всем 6 эпизодам уголовного дела о злоупотреблениях полномочиями

«У меня была встреча с Альбертом Шигабутдиновым…»

Уже сегодня с большой долей вероятности завершится допрос бенефициара Татфондбанка Роберта Мусина. На двух минувших заседаниях банкир ответил на вопросы своего адвоката, гособвинителей и представителя АСВ по всем 6 эпизодам уголовного дела о злоупотреблениях полномочиями (ч. 2 ст. 201 УК РФ). Сейчас Мусину останется дать ответы лишь на какие-то общие вопросы по делу, если таковые останутся. Фактически общую картину произошедшего с ТФБ со своей точки зрения банкир уже описал. Насколько полную — судить сложно.

Во вторник Мусин раскрыл подробности по одному из ключевых эпизодов дела, связанных с выдачей займа ЦБ. По его словам, летом 2016 года в ТФБ проходила проверка Центробанка. Аудиторы указали, что банку Мусина надо поработать над досозданием резервов, увеличить собственный капитал. Параллельно председатель правления ТФБ начал работать над планом его финансового оздоровления.

«Чтобы выполнять эти подразделы [плана] и увеличивать собственный капитал банка, у меня была встреча с руководством группы компаний „ТАИФ“. Непосредственно с Шигабудтиновым Альбертом Кашафовичем (до 2019 года был гендиректором АО „ТАИФ“, ныне председатель совета директоров — прим. ред.)», — рассказывал, стоя у судебной трибуны, Мусин.

«Мы договорились о том, что „Казаньоргсинтез“ будет размещать субординированный депозит на сумму 4 миллиарда, а „Нижнекамскнефтехим“ получит кредит и будет проходить расчетно-кассовое обслуживание в ТФБ», — описал детали договоренностей банкир. По его словам, выгоду от сделки директора компаний уже оценивали на допросах. Так что комментировать данную часть он не стал. А для ТФБ это была еще и имиджевая сделка. «Главная выгода — то, что на 4 миллиарда увеличивался собственный капитал банка. Там и другие факторы присутствовали, — слегка запнулся Мусин. — Но, в принципе, то, что эти компании — а особенно „Нижнекамскнефтехим“, — становились на расчетно-кассовое обслуживание в ТФБ, давало достаточного много положительных моментов. И на рейтинг банка [влияло], и на то, что можно было привлекать других крупных клиентов».

Но главное: имея такого заемщика, как НКНХ, Татфондбанк мог претендовать на поддержку от ЦБ «по 312-му положению». Тем более уже в октябре, как выразился Мусин, в банке были «сложности» с обслуживанием клиентов. «Мы получили возможность получить от ЦБ 3 с лишним миллиарда [рублей] и пустить их на обслуживание наших клиентов, проведение платежей, возврат депозитов», — описал надежды ТФБ Мусин.

По версии следственного комитета, в сентябре 2016 года ТФБ получил от Банка России кредит в 3,1 млрд рублей. А в качестве залога по нему предоставил активы: кредитные обязательства «Нижнекамскнефтехима» перед ТФБ на 4 млрд и параллельное размещение депозита ПАО «Казаньоргсинтез» в банке на эту же сумму. Однако, когда в декабре 2016 года у банка начались проблемы и ТФБ в свои руки взяла временная администрация, оказалось, что кредит переброшен на две другие фирмы — «Новая нефтехимия», бенефециаром которой считают самого Мусина, и «Сувар девелопмент».

Обвинение полагает, что еще в июле 2016 года с НКНХ и КОСом заключили допсоглашения (договоры цессии, или переуступки прав требования долга) с «Новой нефтехимией» и «Сувар девелопмент». В допсоглашении было ключевое условие: договор цессии вступит в силу только тогда, когда норматив достаточности базового капитала ТФБ упадет до критической отметки в 4,5%. Это и произошло в декабре 2016-го. Мидхат Шагиахметов, который в те годы возглавлял Нацбанк РТ, на допросе говорил, что если бы Мусин уведомил о наличии таких допсоглашений, то ЦБ отказал бы ТФБ в кредите.

Но вернемся к встрече с Альбертом Шигабутдиновым. По словам Мусина, они обсудили сделку «стратегически» и договорились, что экономические и юридические службы банка ее «досконально» отработают. Соответствующее поручение Мусин дал своему бывшему заму Вадиму Мерзлякову, который отвечал за финансовые рынки, а ныне читает материалы дела «ТФБ Финанс» в качестве обвиняемого. Юридические моменты изучал начальник профильного отдела Ренат Долотин. А весь процесс контролировал не сам Мусин, а его первый зам — Рамиль Насыров. Сейчас он сидит в «Матросской тишине» по делу о санации «Тимер Банка». Кто готовил договор со стороны ТАИФа, Мусин не знает.

«Летом, конкретно в июле, были подписаны договора. Со стороны ТФБ — я подписывал, со стороны „Казаньоргсинтеза“ — директор, со стороны „Нижнекамскнефтехима“ — генеральный директор», — рассказывал Мусин, будто нарочно опуская фамилии Фарида Минигулова и Азата Бикмурзина.

— Насколько мне известно, информация о размещенных кредитах передается в ЦБ. И Центробанк решает, насколько увеличить капитал банка. Эта процедура соблюдалась? — уточнил адвокат Алексей Клюкин.

— Да, — уверенно ответил Мусин, словно ожидая только этот вопрос. — Да. Все необходимые документы мы представили в Центральный банк. Он проверяет и расчеты, и компании — все это было сделано.

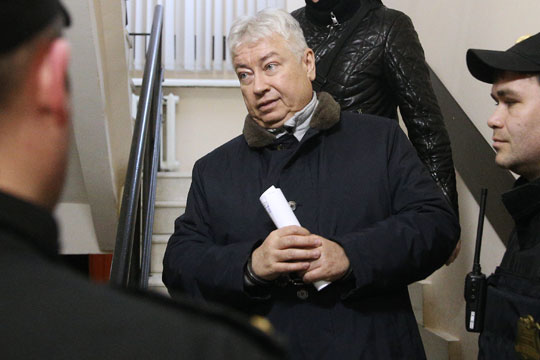

![«Когда мы стратегически обсуждали вопрос [о депозите и кредите], со стороны группы компаний ТАИФ было пожелание – минимизировать свои риски» «Когда мы стратегически обсуждали вопрос [о депозите и кредите], со стороны группы компаний ТАИФ было пожелание – минимизировать свои риски»](https://stcdn.business-online.ru/v2/21-04-14/42775/print-1228207-1464666.jpg) «Когда мы стратегически обсуждали вопрос [о депозите и кредите], со стороны группы компаний «ТАИФ» было пожелание минимизировать свои риски»

«Когда мы стратегически обсуждали вопрос [о депозите и кредите], со стороны группы компаний «ТАИФ» было пожелание минимизировать свои риски»

«Со стороны ТАИФа было пожелание»: откуда взялись «страховочные» фирмы?

Клюкин напомнил, что, согласно материалам дела, сумму депозита (и кредита) в конечном итоге разбили на две части: 1,8 млрд рублей и 2,2 млрд рублей. Т. е. в каждом случае подписывали по два договора. Зачем понадобилось «дробить» 4 млрд рублей? «Сейчас я точно не вспомню, — протяжно сказал Мусин и фактически снял с себя ответственность. — Может быть, юридические службы или финансовые подсказали какие-то моменты, которые… Необходимо, чтобы было так».

А для чего вообще в этих сделках нужны были компании «Новая нефтехимия» и «Сувар девелопмент»? По словам Мусина, это было сделано по просьбе ТАИФа.

«Когда мы стратегически обсуждали вопрос [о депозите и кредите], со стороны группы компаний „ТАИФ“ было пожелание, — Мусин не договорил и тут же попытался разъяснить свои слова. — Понятно, что они помогали ТФБ проходить этот путь. Но, с другой стороны, они имели пожелание минимизировать свои риски».

В итоге финансовые и юридические службы нашли решение, заявил Мусин. Первая «подушка безопасности» для ТАИФа — если норматив достаточности капитала банка падает ниже нормы в 4,5%, то «договор от них переходит». И второй момент — договор действует до 1 июля 2018 года, а после этого может быть расторгнут.

Для чего нужно было участие «Сувар девелопмент» в этой сделке (ведь в итоге все обязательства перевели на «Новую нефтехимию»), Мусин не вспомнил. «Я думаю, финансовые и юридические службы почему-то разбили на две части. Никак не вспомню, по какой [причине]», — указывал Мусин. После этого в ходе допроса он еще несколько раз подведет свою мысль к тому, что весь план — от и до — разрабатывался его подчиненными, а от ТАИФа просто исходило пожелание «минимизировать риски», задействовать «страховочные механизмы».

— Кто нашел «Новую нефтехимию» и «Сувар девелопмент», откуда их взяли? — снова интересовался прокурор Динар Чуркин.

— «Новая нефтехимия» — понятно, это я, — рассуждал Мусин. — А вот «Сувар девелопмент»… Эта компания активно работала с ТФБ, у нее имелись крупные проекты, она была как партнер, а не просто как заемщик.

— Так чья инициатива была привлечь «Сувар девелопмент»? Вы сами или кто? — переспросил Чуркин, не удовлетворившись ответом.

— Видимо, кто-то от Татфондбанка. Ну наверное, я скажу, что я [выступил с инициативой], — Роберт Ренатович словно сдался. Позже он вспомнил, что сам общался с директором фирмы по телефону, но решение принимал кредитный комитет.

Но тогда почему нельзя было выдать кредит не НКНХ, а сразу «Новой нефтехимии», задались вопросом прокуроры. Ведь, как сказал сам Мусин, положение компании было стабильным, она являлась акционером «Тимер банка», собственных активов у нее было на 15 млрд рублей, прибыль — несколько сотен миллионов рублей. Банкир объяснил: «Нам нужны были компании и с именем, и с активами, которые показали бы рынку, что Татфондбанк двигается вперед. „Новая нефтехимия“ позволяла по активам, но у нее нет такого имени. Имиджевая [составляющая] и, если углубляться, еще и рейтинговые дела». Т. е. фактически НКНХ стал приманкой, с помощью которой Мусин в будущем надеялся «привлекать существенных инвесторов, акционеров в капитал банка». Ну а «рейтинговые дела» — это требования ЦБ: под залог обязательств такого первоклассного заемщика, как НКНХ, кредит получить было можно, а под мусинскую «Новую нефтехимию» — никогда.

Но если «Новая Нефтехимия» — фирма мусинская, то выходит, что банк в конечном итоге выдал кредит самому себе? «Акционеры банков — такая практика мировая — берут кредиты, и это не называется „самому себе“», — осадил прокурора Мусин. Но сейчас он уже не помнит, вернула ли фирма эти 4 миллиарда. «Честно говоря, упустил этот момент, — с долей искреннего сожаления в голосе заявил Мусин. — Кредит, который перешел, 4 миллиарда, я думаю, вернула… Надо поднять, посмотреть. 4 миллиарда все-таки вернули мы. Там был депозит, кредит; кредит мы вернули, депозит там…» — размышлял он вслух. В итоге согласился с подсказкой адвоката, что все пошло во взаимозачет (на самом деле субординированный депозит КОСа сгорел в пламени банкротства, а вот кредит с НКНХ АСВ потребовало в полном объеме).

28 сентября ТФБ получил извещение о том, что ему одобрили кредит. Но потом наступило то самое условие, при котором включились в работу допсоглашения, — базовый капитал банка опустился ниже норматива в 4,5%

Крах банка и переход обязательств

В сентябре 2016 года, когда ТФБ «испытывал серьезные проблемы с ликвидностью», Мусин обратился в ЦБ за кредитом. Кто принимал решение получить заемные средства именно под залог обязательств НКНХ, Мусин не вспомнил, но предположил, что, возможно, это был лично он. «Это была обычная практика. [Инициатива] могла и мне принадлежать, и кому-то из членов правления. Давайте скажем, что мне, — будто играя в лотерею, сказал Мусин. — [В любом случае] я был с этим согласен».

28 сентября ТФБ получил извещение о том, что ему одобрили кредит. Но потом наступило то самое условие, при котором включились в работу допсоглашения, — базовый капитал банка опустился ниже норматива в 4,5%. «По моему мнению», — добавил банкир.

— Это было осенью, я сейчас [точную дату] уже не помню, — сказал Мусин.

— Это было 9 декабря, — поправил его Клюкин.

— Ну 9 декабря [по документам], а реально было уже осенью, — со знанием дела высказался Мусин. Почему тогда осенью не вступили в силу допсоглашения? Мусин заверил, что тогда он еще пытался спасать банк. Зато, комментируя эпизод с выводами залогов ПСО «Казань», ГЖФ, Казанского хлебозавода №3 и Зеленодольского завода им. Горького, четко утверждал: банк был в состоянии технического банкротства в «октябре – ноябре».

Как именно дальше развивались события, экс-глава ТФБ описал общими фразами: «Действовали в соответствии с договором». Но подробно остановился на том, как считал показатели базового норматива банка. Официально, по отчетности, ниже 4,5% они не опускались, напомнил ему Клюкин.

«Да. Но фактически, я думаю, он был ниже. Я делал для себя расчеты», — банкир обратился к своим записям. По словам Мусина, согласно октябрьскому предписанию ЦБ, ТФБ надо было создать резервы в 23,5 млрд рублей при собственном капитале в 29,5 миллиарда. Не исполнять предписание нельзя, а если исполнять, то капитал ТФБ уйдет в минус, сделал вывод Мусин.

«Прогнозные значения, даже создав такой [резерв], снижаются уже до 2,5 процента», — описал ситуацию банкир. Мусин представил формулу расчета: из собственного капитала банка (29,5 млрд рублей) вычесть резервы (23,5 млрд рублей) и иммобилизованные средства (по словам Мусина, это все вложения банка в недвижимость, офисы и т. д. — таковых у банка было на 15 млрд рублей). «Если это учесть, то капитал Татфондбанка становился минус 9 миллиардов. Ну или минус 7,7, может, я неправильно [посчитал]. То есть он вообще становился отрицательным! Учитывая, что предписание ЦБ [о создании резерва] обязательно для исполнения, то фактически я как бенефициар уже понимал, что банк — банкрот, — сказал Мусин и сделал многозначительную ремарку. — Это в случае создания резервов и правильного выполнения всех инструкций».

Свое решение написать в ТАИФ письмо о падении базового капитала банка ниже нормы Мусин считает верным. «Кроме того, что капитал ниже норматива, было еще одно условие. На коррсчете на начало декабря образовалось — как корректно сказать… — Мусин немного замялся. — Средств уже не было! Поэтому такое письмо я написал».

И тут адвокат дошел, пожалуй, до самого главного вопроса в этом эпизоде.

— Соглашение о переводе долга и перемене лиц по обязательствам — об их существовании Центробанк не был уведомлен при выдаче кредита…

— Да, — уверенно заявил Мусин, даже не дослушав вопрос.

— По вашему мнению, в соответствии с гражданским законодательством нужно ли было уведомлять банк о наличии соглашений, согласно которым «Новая нефтехимия и «Сувар девелопмент» принимали на себя обязательства?

— На мой взгляд, нет, — еще увереннее заявил бенефициар ТФБ. — Я здесь, естественно, выслушал позицию о том, что, когда изменения есть, надо сообщать. Но, с другой стороны…

Во-первых, заявил в свое оправдание банкир, в Гражданском кодексе такие моменты «нигде не указаны». «Поэтому, кстати, и до сих пор идут процессы в судах. Сколько они уже идут — четыре года? То так принимают решения, то так…» — кажется, это обстоятельство банкир обернул в свою пользу.

Во-вторых, заявил он, эти допсоглашения были сделаны так, что они вступают в силу только тогда, когда появляется для этого дополнительное условие. «Но они (условия — прим. ред.) могли и не наступить! Ни нормативы, ни…» — опять оборвал фразу Мусин, не договорив про июль 2018 года, который для Татфондбанка действительно не наступил.

Свою вину по этому эпизоду он не признал. «Данные события и действия имели место быть, — растягивая, говорил Мусин. — Но с самой статьей 201 и формулировкой я согласиться не могу. Потому что там сказано, что я желал наступления таких событий и предвидел». По словам же самого Мусина, он, наоборот, делал все, чтобы банк спасти, ну или на крайний случай привести его к санации. На этом моменте он даже развел руками — как будто констатировал: не вышло!

«И когда я ТАИФу сообщил [о падении базового норматива банка], 8 или 9 декабря, банк был уже фактически банкротом. И здесь уже повлиять настолько не могло, — заверил Мусин. — Поэтому не могу согласиться, что я нанес какие-то тяжкие последствия для банка».

![«[Хадиуллин] рассказал, что есть возможность поработать на зарубежных финансовых рынках, где можно обеспечить хорошую доходность» «[Хадиуллин] рассказал, что есть возможность поработать на зарубежных финансовых рынках, где можно обеспечить хорошую доходность»](https://stcdn.business-online.ru/v2/21-04-14/42775/1img-20210413-151658.jpg) «[Хадиуллин] рассказал, что есть возможность поработать на зарубежных финансовых рынках, где можно обеспечить хорошую доходность»

«[Хадиуллин] рассказал, что есть возможность поработать на зарубежных финансовых рынках, где можно обеспечить хорошую доходность»

Как бывший подчиненный затянул банкира в международные инвестиции

Заключительный эпизод, по которому допросили банкира, был связан с выдачей кредита на 250 млн рублей ОАО «Казанская сельхозтехника». Деньги в итоге осели на средиземноморских кипрских офшорах.

Мусин начал свой рассказ с исторического экскурса. В 2010 году, по словам банкира, к нему обратился Рустем Хадиуллин. На тот момент знакомы они были около 10 лет, раньше вместе работали в Ак Барс Банке, а после Хадиуллин уехал в Москву, затем — в Швейцарию. У подножия Альп устроился в местный банк. «[Хадиуллин] рассказал, что есть возможность поработать на зарубежных финансовых рынках, где можно обеспечить хорошую доходность», — описал суть его идеи Мусин. Ему пообещали, что на бивалютных вкладах можно зарабатывать 7% и выше при размещении денег под 2%. «Там целый спектр — конкретно можно прибыль получать для банка, дальше банк становится узнаваемым на международных рынках…» — описывал перспективы ТФБ Мусин. Идея ему очень понравилась.

И с 2010 года «Татфондбанк» начал инвестировать — получал прибыль, возвращал деньги. В 2013-м появилась мысль использовать для таких сделок отдельную фирму. Выбор пал на «Казанскую сельхозтехнику». Почему для международных инвестиций использовали «прокладку» — неясно. Мусин, казалось, противоречил сам себе: сначала сказал, что эта фирма была «организована» для инвестирования, а после заявил, что она работала уже давно, с 80-х годов. Сам он юридически к ней отношения не имел, управлял фирмой хороший знакомый Хадиуллина Андреас Одерматт — его, к слову, следователи тоже допрашивали, после показания оглашали и в суде. «Компания выполняла функцию для того, чтобы работать на этих финансовых рынках. По большому счету на первом этапе сделки приносили доход», — вспоминал банкир.

Деньгами для инвестирования «Казанскую сельхозтехнику» снабжал ТФБ — выдавал кредиты, прямо признал Мусин. Причем он открыто заявил, что делалось это по его личной просьбе. «По кредиту я дал поручение. Были подготовлены [документы], рассмотрены. Дальше средства были направлены в „Траверз компани“ и затем уже пошли туда», — путано говорил банкир, но казалось, что перед глазами у него эта схема вырисовывалась очень четко.

В общем, получалось так, что из «Казанской сельхозтехники» кредитные деньги проходили круг по другим фирмам, попадали на счета банков в Швейцарии или Германии.

— Давайте поэтапно. «Казанская сельхозтехника» нужна была только для того, чтобы?.. — подводил Мусина к ответу прокурор Чуркин.

— Получить кредит, — заявил экс-глава ТФБ.

— Кто был собственником, акционером?

— Не знаю. Сам не входил, — отчеканил Мусин.

Ч. 2 ст. 201 Уголовного кодекса РФ, по которой судят Мусина, подразумевает наказание до 10 лет лишения свободы

Ч. 2 ст. 201 Уголовного кодекса РФ, по которой судят Мусина, подразумевает наказание до 10 лет лишения свободы

Мусин — АСВ: «Почему потерпевшая сторона за средствами не обратилась?»

Прокуроры пытались с помощью Мусина восстановить всю цепочку приключений кредита ТФБ. Со счетов «Казанской сельхозтехники» он перешел «Траверз компани». Мусин рассказал, что компания была акционером «Новой нефтехимии», бенефециаром которой являлся, как известно, сам Роберт Ренатович. «По идее, она, как акционер „Новой нефтехимии“, могла влиять на „Новую нефтехимию“, но я думаю, что там партнерские взаимоотношения, и я тоже мог влиять», — рассуждал он.

Затем деньги перешли фирме TFB Investment. Мусин не вспомнил, откуда она взялась. «Я больше сейчас из материалов дела знаю, — пытался оправдаться он. — Кто был акционер, не помню. Но по моему поручению эту компанию сопровождали». Затем, правда, все же пришел к неуверенному выводу: «Может быть, для работы на финансовых рынках [TFB Investment была создана]. Думаю, что могла по моей инициативе или раньше могла быть создана», — заявил банкир.

— Вы фактически к ее деятельности имели отношение? — уточнил прокурор.

— Имел, раз я дал поручение, чтобы она работала, — уверенно ответил Мусин.

Затем между TFB Investment и Barg AG был заключен договор о совместной деятельности — Мусин заявил, что по его поручению. Это был договор о том, что средства станут инвестироваться в бивалютные корзины. Со стороны ТФБ сделку сопровождал сотрудник банка Гильмутдинов, вспомнил Мусин.

«Дальше Barg AG выходила на рынки, я думаю, и покупала финансовые продукты. Но под средства, которые имелись у нее, они являлись залогом. Получала кредит в Deutsche Bank, и [он] возвращался в Россию, в Татфондбанк», — завершил цепочку Мусин. При этом деньги возвращались не на расчетный счет «Казанской сельхозтехники», а через увеличение собственного капитала банка, или же шли на выкуп «плохих долгов». А вот кредит «Сельхозтехники» так и не погасили…

Для чего была нужна такая длинная цепочка? Мусин предположил, что это надо было для выполнения «требования валютного законодательства». «Просто из „Сельхозтехники“ на Barg AG [невозможно было], — предположил Мусин, но от дальнейших выводов открестился. — Наверное, специалистам по валютному закону, юристам [надо задавать эти вопросы]».

Роберт Ренатович признал, что в 2014–2015 годах доходность операций стала падать. Вероятно, связано это было с обвалом курса рубля в конце 2014-го. И Мусин спустя еще год (т. е. в 2016-м) предложил Хадиуллину «сворачивать проект». «Я сказал: „Готовь проект к закрытию и занимайся тем, чтобы остатки средств, с какой бы доходностью уже ни были, возвращались в Татфондбанк“. Это я говорил в декабре 2016 – январе 2017 года», — заявил Мусин. Но, как выходит из материалов дела, этого не произошло. А в декабре 2016-го и январе-2017 Мусин уже был отстранен от управления ТФБ.

— У меня были вопросы, почему потерпевшая сторона за средствами не обратилась… — вдруг выдал банкир.

— А что стало со средствами? — недоумевая, уточнили прокуроры.

— Думаю, что по прошествии четырех лет наверняка списывались проценты. Это мое мнение, — Мусин говорил загадками.

— По показаниям Хадиуллина, они были арестованы на счете в Deutsche Bank, — напомнили ему гособвинители.

— Это на том этапе, а дальше-то? Давайте так, я не владею ситуацией, — прервал дискуссию Мусин, оставляя за собой последнее слово. — Есть потерпевшая сторона, у нее имеется возможность узнать, как и что. Во всяком случае деньги там оставались! И Хадиуллин не отрицает, что они оставались. Мое предположение — их можно было вернуть в Россию, но швейцарские банкиры могли найти причины — проценты, пени, штрафы. Этим надо заниматься и смотреть. Информации у меня нет.

В конечном итоге он заявил, что невозврат 250 млн, которые получила «Сельхозтехника» в кредит, не мог привести к банкротству ТФБ. Поэтому с обвинениями он не согласен. Как, собственно, и по всем другим эпизодам дела. Хотя еще на финальном этапе расследования следком заявлял: банкир признал вину. За что был освобожден из СИЗО и переведен под домашний арест.

Допрос Мусина продолжится сегодня. Далее стороны планируют перейти к прениям. Ч. 2 ст. 201 Уголовного кодекса РФ, по которой судят Мусина, подразумевает наказание до 10 лет лишения свободы. Больше прокуроры запросить не смогут.

.jpg)

Комментарии 82

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.