«Учитывая очередную политическую напряженность, которая давит на рубль, у ЦБ РФ нет иного выхода, кроме как повысить ставку на 2 процента для удержания курса рубля в психологически приемлемой зоне», — так наши эксперты объясняют стремительный рост ставок по вкладам в банках, который продолжится и в начале следующего года. За ноябрь проценты по накопительным счетам и депозитам вернулись к допандемийному уровню. Банки Татарстана пожинают урожай вкладчиков, напуганных нестабильностью биржи и крахом пирамид.

Под конец года ставки по вкладам в банках, работающих в Татарстане, как и в целом в российской банковской системе, рванули вверх

Под конец года ставки по вкладам в банках, работающих в Татарстане, как и в целом в российской банковской системе, рванули вверх

После биржи и пирамид: по соотношению риск/доходность банковские вклады оказались вне конкуренции

Под конец года ставки по вкладам в банках, работающих в Татарстане, как и в целом в российской банковской системе, рванули вверх. К концу ноября ставки вернулись на допандемийный уровень. На 25 ноября индекс FRG100, отражающий среднюю доходность вкладов до одного года и рассчитываемый по ставкам 54 крупнейших банков для вкладов от 100 тыс. рублей, достиг 6,42% годовых, что соответствует показателям июля 2019 года. С начала ноября индекс поднялся на 0,36%. Самый большой рост индекса за три года был в октябре и составил 0,6%.

Почти нет сомнений в том, что до конца года ставки по вкладам поднимутся еще выше. 25 октября Банк России увеличил свою ключевую ставку до 7,5% годовых. Сейчас эксперты ожидают увеличения ключевой ставки до 8,5% или даже выше. Причина — всплеск инфляции, который в ведомстве Эльвиры Набиуллиной объясняют следующими причинами: подорожание основных продуктов питания, высокий спрос на непродовольственные товары, дефицит рабочей силы, рост кредитования, бюджетные выплаты, пандемия.

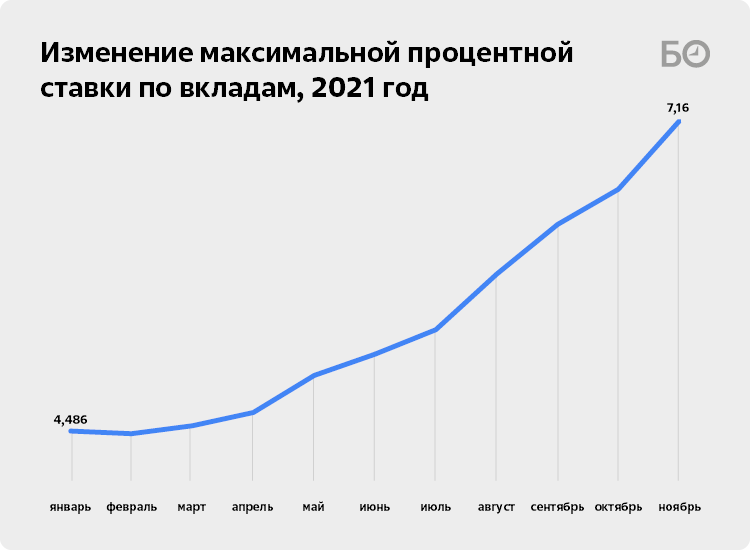

Следом за увеличением ключевой ставки последовало и повышение ставок по вкладам. По данным ЦБ РФ, максимальная процентная ставка по рублевым вкладам 10 кредитных организаций, привлекающих наибольший объем депозитов физических лиц, по итогам второй декады ноября составила 7,16%, увеличившись за месяц на 0,63%. Это максимальный уровень ставок после благополучного июня 2019 года, когда по рублевым вкладам можно было заработать 7,27% годовых при инфляции 4,7%.

Ровно год назад, когда ключевая ставка была на уровне 4,25%, банки могли предложить населению депозиты с максимальной ставкой лишь в 4,5%, а индекс FRG100 показывал и еще меньше — 3,85%.

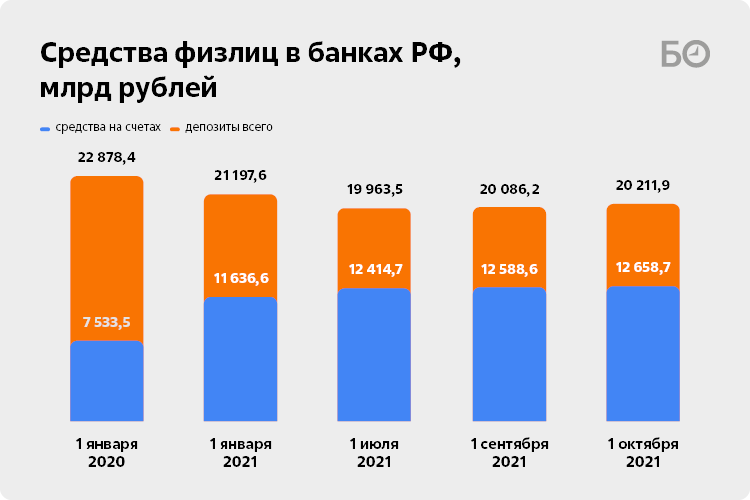

Весь 2020 год эксперты писали об оттоке вкладов из-за низкой доходности и массовом исходе частных вкладчиков из банков на фондовый рынок. Действительно, за прошлый год портфель срочных вкладов снизился с 23,1 трлн до 21,4 трлн рублей. По словам Яна Арта, «у состоятельных людей это было связано с возникшим интересом к инвестиционным операциям, как следствие — перевод денег на брокерские счета, у части клиентов — с выплатами по долгам».

В 2021 году бегство вкладчиков из банков остановилось. С одной стороны, за 10 месяцев объем депозитов снизился на 983 млрд рублей, но средства на текущих и накопительных счетах увеличились на 1 трлн рублей. Таким образом, общий объем хранимых в банках денег россиян почти не изменился.

Причина возросшего интереса к накопительным счетам связана, как ни странно, с общим снижением процентных ставок по вкладам, а также, по словам пресс-службы Ак Барс Банка, с возможностью свободного распоряжения средствами с сохранением высокой доходности. Действительно, накопительные счета удобнее срочных вкладов: владелец счета может без ограничений как снимать, так и пополнять такой счет.

Когда ставки привлечения были высокими, для клиента невыгодно было держать деньги на накопительном счете. Сейчас, когда разница между ставками по депозитам и накопительным счетом незначительна, гибкость накопительного счета обеспечивает ему преимущество перед срочным вкладом. Результатом этого стало увеличение доли накопительных счетов в общей структуре привлеченных банками средств физлиц — с 24,7% до 38,5%.

Однако, несмотря на существенный рост ставок по вкладам под конец года, эта тенденция стала ослабевать. Так, по словам Александра Бородкина, лидера направления «Сбережения и инвестиции» банка «Открытие», спрос на депозиты и накопительные счета в этом банке сейчас распределяется примерно поровну. В ВТБ также отметили, что «повышение ключевой ставки и увеличение доходности вкладов приводит к ускоренному росту портфеля депозитов, в отличие от прежнего тренда на рост накопительных счетов». «Мы наблюдаем рост интереса жителей Татарстана к классическим сберегательным продуктам, которые в условиях растущих ставок становятся альтернативой не только накопительным счетам, но и инвестиционным инструментам», — сообщили в компании. По итогам 9 месяцев в Татарстане депозитный портфель физлиц в ВТБ составил 78,8 млрд рублей, увеличившись за январь – сентябрь на 5%. В общем портфеле ВТБ привлеченных средств населения депозиты занимают 62%.

По мнению Арта, переход массового инвестора с фондового рынка обратно в банковские вклады состоится, но лишь частично. И это будет связано не с размером процентных ставок, а, скорее всего, с разочарованием людей в возможностях фондового рынка — часть инвесторов после неудачной игры на бирже вернутся в депозиты. Стоит также отметить и страх перед рискованными финансовыми операциями после громкого краха пирамиды Finiko. На этом фоне классические банковские вклады, тем более с нынешними высокими ставками, выглядят ну очень привлекательно.

Но у ВТБ другое мнение. «Сегодня средневзвешенная доходность по депозитам уже превышает инфляцию и консервативные стратегии инвестирования. Таким образом, уже сегодня клиенты могут с помощью безрискового инструмента получить гарантированную доходность, перекрывающую инфляцию: в условиях текущей волатильности на бирже вполне вероятна ситуация, когда доходность по вкладам обгонит не только инфляцию, но и доходность среднестатистического биржевого игрока, — добавили в пресс-службе банка. — А постепенное повышение ключевой ставки регулятором усиливает тренд на востребованность депозитов, позволяя игрокам выводить на рынок все более доходные для населения продукты».

Руслан Юлбарисов, директор территориального офиса Росбанка в РТ, отмечает, что классический депозит как финансовый инструмент наиболее знаком россиянам. «В основном клиенты открывают вклады на срок от одного года без возможности снятия средств и пополнения депозита, а это не всегда удобно. Сберегательный счет по своей сути схож с традиционным депозитом, но условия по нему более гибкие. Например, такой счет можно в любое время пополнить или снять с него денежные средства, — говорит Юлбарисов. — Сейчас заметна тенденция, когда при близких процентных ставках чуть бо́льшая доля клиентов (около 60 процентов) выбирает более гибкий инструмент сберегательного счета, чтобы иметь возможность управлять средствами без потери процентов. Стоит отметить, что все больше клиентов придерживается диверсифицированного подхода к формированию своего портфеля сбережений и не хранит все деньги только на вкладах или сберегательных счетах (особенно это касается сегмента премиум), но также использует и инвестиционные продукты».

Стоит также отметить и страх перед рискованными финансовыми операциями после громкого краха пирамиды Finiko

Стоит также отметить и страх перед рискованными финансовыми операциями после громкого краха пирамиды Finiko

«Рост депозитных ставок продолжится до февраля 2022 года»

Арт считает, что обуздание инфляции — по-прежнему приоритет для ЦБ РФ. По прогнозам эксперта, Банк России в декабре значительно поднимет ключевую ставку. Изменение будет связано с удержанием курса рубля в приемлемом диапазоне до 80 рублей за доллар. «Сейчас складываются факторы, которые могут сильно надавить на рубль. Это укрепление курса доллара к другим мировым валютам, которое будет удерживаться ФРС, и второй момент — это стоимость нефти. Управление энергетической информации США дало прогноз по стабилизации на ближайшую перспективу стоимости нефти на уровне 72 долларов за баррель, что приведет к сокращению поддержки рубля. Учитывая очередную политическую напряженность, которая давит на рубль, у ЦБ РФ нет иного выхода, кроме как повысить ставку на 2 процента для удержания курса рубля в психологически приемлемой зоне», — полагает эксперт.

При этом, по мнению Арта, дальнейшее повышение ключевой ставки приведет к небольшому увеличению доходности по банковским вкладам. «Рост депозитных ставок непропорционален повышению ставки ключевой. И причина тут проста: у российских банков сегодня нет кризиса ликвидности, и они не так сильно нуждаются в привлеченных средствах в виде депозитов. На фоне этого банки не будут стараться конкурировать за эти депозиты. Ставка по вкладам будет идти за ключевой в соотношении максимум 1 к 2 (например, на 2% повысится ключевая ставка, ставка по вкладам — на 1% — прим. ред.)», — добавил эксперт.

По прогнозам ВТБ, максимальные банковские ставки по вкладам в конце этого года – начале следующего будут колебаться в диапазоне 8,5–9%. «Сегодня максимальная доходность по отдельным вкладам ВТБ уже достигла 9 процентов годовых с учетом определенных опций. В дальнейшем уровень ставок будет зависеть от конъюнктуры рынка и решений ЦБ по изменению ключевой ставки. Можно ожидать, что ставки по вкладам будут меняться пропорционально изменению ключевой ставки. При этом считаем, они не поднимутся выше диапазона 8,5–9 процентов», — прокомментировала пресс-служба банка.

В Ак Барс Банке считают, что влияние на рост доходности по вкладам оказывает не только повышение ключевой ставки, но и рост уровня инфляции, а также экономическая ситуация в целом.

В Энергобанке прогнозируют увеличение ключевой ставки на предстоящем заседании ЦБ РФ, которое запланировано на 17 декабря (на фото Эльвира Набиуллина)

В Энергобанке прогнозируют увеличение ключевой ставки на предстоящем заседании ЦБ РФ, которое запланировано на 17 декабря (на фото Эльвира Набиуллина)

Бородкин из банка «Открытие» добавил, что значительное влияние на уровень ставок по вкладам также оказывает рыночная ситуация: конкурентная среда и спрос на кредитные продукты на банковском рынке. По его словам, в декабре ставки по вкладам, вероятно, продолжат традиционно расти, поскольку большинство банков формирует сезонные предложения по привлечению средств.

В Энергобанке прогнозируют увеличение ключевой ставки на предстоящем заседании ЦБ РФ, которое запланировано на 17 декабря, что повлечет за собой продолжение роста ставок как по вкладам, так и по кредитам. В банке, по информации его пресс-службы, ставки по вкладам корректируются в зависимости от рыночной ситуации и поддерживаются на среднерыночном уровне.

Юлбарисов добавил, что на размер ставок, которые изменяются вслед за ключевой, влияет не только ситуация на рынке, но и категория клиентов, например новые или премиальные клиенты.

Анна Камбулова, управляющий директор Совкомбанка, ожидает, что в ближайшие месяцы рост ставок по депозитам продолжится. «Полагаем, что на ближайшем заседании 17 декабря Банк России вновь повысит ключевую ставку. Вслед за этим на сопоставимую величину станут расти ставки по депозитам. Прогнозируем, что рост депозитных ставок продолжится до февраля 2022 года, где будет достигнут максимум на уровне около 8,2–8,3 процента», — считает банкир.

«Еще одним фактором, который будет в ближайшее время оказывать существенное влияние на сберегательное поведение населения, является очередной виток пандемии коронавируса. Введение достаточно жестких ограничительных мер в ряде регионов страны и в частности в Татарстане сократит потребление и простимулирует население направить сохраненные от покупок деньги в сберегательные продукты. В целом до конца года банки продолжат конкурировать за новые денежные средства клиентов, предлагая по своим продуктам повышенную доходность», — резюмировали в ВТБ.

«Еще одним фактором, который будет в ближайшее время оказывать существенное влияние на сберегательное поведение населения, является очередной виток пандемии коронавируса

«Еще одним фактором, который будет в ближайшее время оказывать существенное влияние на сберегательное поведение населения, является очередной виток пандемии коронавируса

В каких банках самые высокие ставки по вкладам

Рассмотрим, в каких представленных в Татарстане банках сейчас самые высокие ставки по вкладам. С помощью финансового маркетплейса «Банки.ру» мы выделили предложения, учитывающие наши параметры — вклад на 1 год с возможностью частичного снятия и вложения и ежемесячной выплатой процентов. Однако по некоторым из них для получения максимальной ставки необходимо выполнить ряд условий.

1. Росбанк, 10%

Базовая ставка по накопительному счету #Акционный составляет 7,5%. Банк в рамках акции «Расти до десяти!» увеличил процентные ставки по накопительному счету #Акционный. Предложение действует до 31 декабря. Дополнительная ставка 2,5% начисляется на сумму до 1 млн рублей при условии открытия счета и пополнения его на сумму не менее 10 тыс. рублей, траты с карты не менее такой же суммы, а также поддержания остатка на счете опять же на уровне 10 тысяч.

2. РГС Банк, 8,6%

Базовая ставка по накопительному счету #Автомобилист составляет 7,5%. При использовании банковской карты «АвтоДрайв» и сумме расходов свыше 10 тыс. рублей в месяц надбавка к ставке составит 1%. Ставка 8,6% применяется при сумме вклада до 700 тыс. рублей.

3. Банк «Хоум Кредит», 8,5%

Накопительный счет открывается в рамках акции «Лучшая ставка в банке», предложение по которому действует до 31 декабря. Ставка 8,5% годовых начисляется на остаток до 3 млн рублей при совершении покупок по дебетовым картам на сумму не менее 10 тыс. рублей в месяц

4. Россельхозбанк, 8,5%

Условия по накопительному счету «Моя выгода» действуют до 31 декабря. При нахождении денежных средств на счете не менее 12 месяцев процентная ставка составит 8,5%.

5. Металлинвестбанк, 8,5%

Ставка 8,5% действует при условии открытия накопительного счета «Доходный» с суммой размещения от 500 тыс. до 1,5 млн рублей.

6. ВТБ, 8%

При открытии накопительного счета #Копилка и размещении суммы до 1 млн рублей ставка 8% действует первые полгода, после — 5%.

7. Банк «Зенит», 8%

При открытии накопительного счета #Накопительный и размещении суммы от 5 тыс. до 7 тыс. рублей ставка 8% действует первые полгода, после — 7,25%.

8. Московский Кредитный Банк, 7,75%

Накопительный счет с суммой размещения в 750 тыс. рублей. Ставка 7,75% начисляется на остаток при совершении покупок по дебетовым картам на сумму не менее 20 тыс. рублей в месяц.

9. Ак Барс Банк, 7,4%

Вклад с минимальной суммой открытия 50 тыс. рублей с применением «коробочного» предложения «Больше, чем ожидал».

10. Банк Казани, 7,25%

Вклад «ВИП-Миллениум» при размещении суммы от 1 млн рублей.

***

По вкладам без возможности пополнения и досрочного снятия максимальный уровень доходности находится в диапазоне от 7,4% до 9% в зависимости от банка. Стоит также отметить, что такую высокую доходность вкладов банки будут обеспечивать как минимум до начала весны. Дальше все будет зависеть от уровня инфляции. Пока факторов для ее заметного снижения не наблюдается.

Инфографика: «БИЗНЕС Online»

Комментарии 98

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.