Процентные доходы Ак Барс Банка за 9 месяцев прошлого года вытянули физлица — 25,4 млрд рублей, это примерно столько же, что и за первые три квартала 2020-го. Вместе с тем кредитная организация сократила процентные расходы на 2,5 млрд рублей, снизила расходы на создание резервов почти на 40%. Несмотря на щедрость в отношении оплаты труда персонала, банк значимо увеличил прибыль.

43% доходов по кредитам, или почти 11 млрд рублей, — это процентные поступления от займов физическим лицам

43% доходов по кредитам, или почти 11 млрд рублей, — это процентные поступления от займов физическим лицам

«Физики» дали АББ заработать, «юрики», несмотря на объемы, — нет…

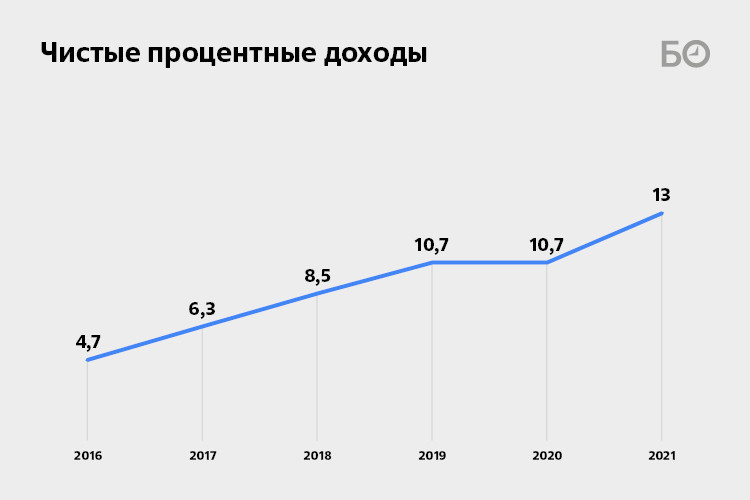

Процентные доходы Ак Барс Банка, увеличившись за три квартала 2021-го на 432 млн рублей, так и не смогли добрать 200 млн, чтобы превысить уровень первых 9 месяцев 2020-го, — 25,4 млрд в 2021 году против 25,9 млрд рублей в предыдущем, что отображено в отчетности по стандартам МСФО. На фоне постоянства процентных доходов кредитная организация значительно сократила процентные расходы — на 17%, или 2,5 млрд, с 14,9 млрд до 12,35 млрд рублей. Благодаря этому чистый процентный доход увеличился на 2,3 млрд, с 10,7 млрд до 13 млрд рублей.

Для того чтобы понять, за счет кого банк зарабатывает, рассмотрим более подробно структуру расходов и доходов. 43% доходов по кредитам, или почти 11 млрд рублей, — это процентные поступления от займов физическим лицам. По сравнению с позапрошлым годом физлица принесли банку на 2,75 млрд рублей больше (по итогам 9 месяцев 2020-го — 8,2 млрд рублей). В связи с чем физические лица стали такими «щедрыми»? Общий объем выданных населению кредитов с начала 2021 года вырос к 1 октября почти на четверть, или на 27 млрд, до 145,7 млрд рублей. При этом рост портфеля был обеспечен в основном за счет ипотечного кредитования. Сумма ипотечных займов за 9 месяцев прошлого года увеличилась на 21 млрд рублей, или на 23%, до 112,9 млрд рублей. Охотнее стали брать и потребительские кредиты. Если в 2020-м портфель потребительских кредитов за первые 9 месяцев увеличился всего на 1 млрд рублей, то в 2021 году кредитная нагрузка на «физиков» выросла на 7 млрд рублей и на конец сентября 2021-го составила 27,5 млрд рублей — это 19% от общего розничного кредитного портфеля. Высокорискованный продукт в виде кредитных карт, судя по отчетности, заново набирает популярность. По итогам 9 месяцев прошлого года держатели кредитных карт активно пользовались деньгами банка, образовав задолженность по «пластику» в 347 млн рублей. На 1 октября 2020-го она составляла лишь 251 млн рублей.

На 1,5 млрд рублей снизились процентные доходы Ак Барс Банка по кредитам юридическим лицам — с 7 млрд до 5,5 млрд рублей. И это на фоне увеличения кредитного портфеля корпоративных клиентов почти на треть, или на 35 млрд, до 155 млрд рублей. Связано это противоречие, возможно, с раздачей дешевых денег. В рамках поддержки бизнеса в условиях пандемии государство запустило множество антикризисных льготных программ кредитования, направленных на восстановление предприятий, ставки по некоторым из них ниже ключевой. И, несмотря на бо́льший объем выданных заемных средств, средневзвешенная ставка по таким кредитам оказалась ниже значений 2020 года. Государство компенсирует разницу, но она проходит по другим статьям. В самом Ак Барс Банке снижение процентных доходов за 9 месяцев 2021-го объясняют иначе: общим снижением уровня ставок, формированием портфеля за счет новых качественных заемщиков, ростом доли кредитов в иностранной валюте и сокращением старого портфеля.

Среди займов АББ юрлицам лидируют кредиты на пополнение оборотных средств — рост составил 45 млрд, или 154%. Кредитный портфель малого бизнеса, несмотря на обширный список программ льготного кредитования, направленных как раз на малый и средний бизнес, увеличился лишь на 1 млрд рублей за 9 месяцев прошлого года и составил 11,6 миллиарда (за тот же период 2020-го — 12,5 млрд рублей). Слабые показатели и у портфеля инвестиционных кредитов. Увеличение составило всего 0,5 млрд рублей.

На 1,5 млрд рублей снизилось поступление процентных доходов от размещения средств и займов Ак Барс Банка другим банкам. Кредитная организация заработала 2,1 млрд рублей по итогам 9 месяцев 2021 года, хотя за аналогичный период в 2020-м АББ получил почти 3,6 млрд рублей. Нельзя забывать, что данный вид активов очень волатильный.

Сумма долговых ценных бумаг на балансе Ак Барс Банка за три квартала прошлого года выросла на 3,3 млрд до 169,2 млрд рублей. Структура бумаг изменилась следующим образом: на 3,6 млрд до 83,2 млрд рублей снизились вложения в корпоративные облигации, срок погашения по которым наступит аж в 2052 году, при этом на 4,5 млрд до 49,6 млрд рублей выросли инвестиции в корпоративные еврооблигации, номинированные в евро или долларах. Изменения в объеме и структуре долговых бумаг не дали экономического эффекта, и финансовый результат от размещения долговых бумаг за год с 1 октября 2020-го практически не изменился и составил 6,4 млрд рублей.

Сумма долговых ценных бумаг на балансе Ак Барс Банка за три квартала прошлого года выросла на 3,3 млрд до 169,2 млрд рублей

Сумма долговых ценных бумаг на балансе Ак Барс Банка за три квартала прошлого года выросла на 3,3 млрд до 169,2 млрд рублей

Поддержка государством продолжается

Что касается процентных расходов, то банк за год снизил их на 17% с 14,9 млрд до 12,35 млрд рублей. Половина из них — это выплата процентов по срочным депозитам юридических лиц. Если за первые три квартала 2020-го АББ понес расходы по данной графе в размере 8,5 млрд рублей, то за 9 месяцев прошлого года на 1,9 млрд рублей меньше — 6,6 млрд рублей. И это на фоне увеличения в пассивах банка средств предприятий с 316 млрд до 382 млрд рублей. Вместе с тем остатки на расчетных счетах корпоративных клиентов снизились с 92 млрд до 76 млрд рублей, а объем срочных депозитов прирос 52 млрд рублей и составил 294 млрд рублей, 41 млрд из которых — это залоговые депозиты от государственного фонда, подконтрольного правительству РТ, условием привлечения которых является предоставление льготных кредитов. Нельзя забывать, что фондирование Ак Барс Банка происходит в основном за счет средств компаний, подконтрольных правительству РТ. За год до 1 октября 2021-го остатки на счетах и срочных депозитах государственных компаний и общественных организаций увеличились на треть, или на 75 млрд, до 205 млрд рублей, что составляет 60% от общего объема средств клиентов банка. Причем, как сообщили в АББ, прирост обеспечен привлечением средств государственных органов, размещаемых на конкурсной основе.

Объем средств физических лиц почти не претерпел изменений. Накопления «физиков» составили на 1 октября 2021-го 120,5 млрд рублей. Снижение за год — 1,5%. Одновременно с этим изменилась и их структура. Если в конце 2020-го доля срочных вкладов была 78%, то в прошлом году за счет частичной миграции средств в накопительные счета — 70%. Процентные расходы по вкладам и счетам населения снизились за 9 месяцев 2021-го на 26%, с 4,4 млрд до 3,27 млрд рублей.

Из других пассивов отметим выпущенные банком долговые ценные бумаги, объем которых кардинально увеличился с начала года до 1 октября 2021-го — на 0,9 млрд до 2,4 млрд рублей (рост составил 61%). Такой результат был достигнут за счет выпуска векселей на сумму 850 млн рублей с датой погашения в марте 2023-го. Эффективная процентная ставка по срочным векселям составляет от 0,1% до 5,1% годовых.

Учитывая снижение процентных расходов, чистый процентный доход Ак Барс Банка увеличился на 2,3 млрд рублей, с 10,7 млрд до 13,05 миллиарда. Расходы на создание резервов в январе – сентябре 2021 года уменьшились на 37,5% до 3,3 млрд рублей. Таким образом, чистые процентные доходы после создания оценочного резерва под кредитные убытки за год выросли на 4,3 млрд рублей, с 5,36 млрд до 9,7 млрд рублей.

Другая немаловажная статья в доходах банка — это комиссионные доходы. Кредитная организация за счет комиссионных вознаграждений получила по итогам 9 месяцев 2021-го 5,2 млрд рублей, превысив показатели прошлого года на 200 миллионов. На увеличение суммарного показателя повлиял рост доходов по расчетным операциям (+340 млн рублей), что связано с нарастанием количества сделок синдицированного кредитования и международного финансирования, а также комиссионных сборов за выпуск гарантий (+110 млн рублей). Комиссионные доходы по операциям по пластиковым картам в связи с пересмотром подходов, тарифов и стратегии развития данного бизнеса, наоборот, показали снижение на 256 млн рублей, хотя стоит отметить, что комиссионные расходы снизились по этим же картам на 170 млн рублей. На выходе чистые комиссионные расходы увеличились на 430 млн рублей до 3,1 млрд рублей.

Расходы на содержание персонала за год увеличились на 25%, или на сумму свыше 1,1 млрд рублей, с 4,46 млрд до 5,6 миллиарда

Расходы на содержание персонала за год увеличились на 25%, или на сумму свыше 1,1 млрд рублей, с 4,46 млрд до 5,6 миллиарда

Рост зарплат, сокращение рекламных бюджетов и прибыльный арендный бизнес

Интересные метаморфозы происходили с прочими и административными расходами. Общий расход по этим статьям баланса за 9 месяцев 2021 года увеличился на 600 миллионов. Рост с 11,1 млрд до 11,7 млрд рублей составил 5,5%. Если рассмотреть разбивку по статьям расходов, то можно сделать интересное открытие. Так, расходы на содержание персонала за год выросли на 25%, или на сумму свыше 1,1 млрд рублей, с 4,46 до 5,6 миллиарда. По словам представителей банка, наибольшее влияние на рост расходов на персонал оказали два фактора — увеличение трат на выплату премий, зависящих от финансового результата, — 0,4 млрд рублей, а также расходов на наем высококвалифицированных специалистов и усиления команды в области информационных технологий, банковских продуктов и новых сервисов.

Можно привести пример щедрости банка по отношению к своим ключевым сотрудникам: после обновления в начале прошлого лета топ-менеджмента АББ было выплачено выходное пособие одному из его представителей в размере 3 млн рублей.

Несмотря на то что пандемия COVID-19 и спад деловой активности потребовали от банков пересмотра маркетинговых бюджетов, за 9 месяцев 2021-го АББ потратил на маркетинг 1,8 млрд рублей, или на 900 млн рублей меньше, чем за тот же период 2020-го. В кредитной организации уменьшение расходов на рекламу связали с завершением длительных крупных рекламных контрактов 2019–2020 годов.

На фоне коронавирусных ограничений произошло ускорение процесса цифровизации банковской сферы. Вложения в IT выросли на 300 млн до 890 млн рублей.

В январе – сентябре прошлого года Ак Барс Банк пополнил свой портфель инвестиционной собственности почти на 6 млрд до 16,1 млрд рублей по балансовой стоимости. Согласно отчету, АББ приобрел объекты инвестиционной собственности в виде земельных участков и нежилых помещений на сумму 6,5 млрд рублей, в том числе находившиеся ранее в обеспечении по кредитным договорам юридических лиц — основная часть из них представляла собой залоговое имущество по кредитной задолженности заемщиков группы «Сувар». На 260 млн рублей было продано земельных участков, квартир и машино-мест, а 203 млн рублей списалось за счет обесценивания. По оценке банка, справедливая стоимость всей инвестиционной собственности на данный момент составляет 18,5 млрд рублей.

Такие активы нужны АББ как дополнительный источник прибыли. Пока, правда, получается не очень. За 9 месяцев прошлого года доходы за вычетом расходов от инвестиционной собственности составили всего 414 млн против 2,5 млрд рублей за тот же период 2020-го. И на сумму свыше 870 млн рублей произошло обесценение инвестиционной собственности и основных средств. ИСК «Тандем», находящаяся также в собственности банка, за 9 месяцев прошлого года принесла АББ доход от аренды инвестиционной собственности 681 млн рублей, что на 180 млн больше, чем в 2020-м, когда ТЦ несколько месяцев, напомним, были закрыты.

В сухом остатке Ак Барс Банк по итогам трех кварталов 2021-го увеличил прибыль в 1,7 раза до 4,94 млрд рублей против 2,84 млрд рублей в аналогичном периоде предыдущего года.

Комментарии 40

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.