«Татнефть» заявляла о переходе к углеродной нейтральности к 2050 году. От этих целей никто не отказывался. Поэтому ветер им тоже интересен», — комментируют эксперты решение «Татнефти» участвовать в конкурсе ДПМ ВИЭ 2.0. Компания планирует строить ветропарки в трех районах республики установленной мощностью от 50 до 75 МВт. И это не предел — всего в портфеле нефтяников проекты на 900 МВт в других регионах РФ и дружественных странах. Мешают грандиозным планам жесткие условия по локализации оборудования и скепсис со стороны потребителей. Подробнее — в материале «БИЗНЕС Online».

Для строительства ветропарков рассматриваются территории в Спасском, Камско-Устьинском, Рыбно-Слободском районах Татарстана

Для строительства ветропарков рассматриваются территории в Спасском, Камско-Устьинском, Рыбно-Слободском районах Татарстана

«Татнефть» нацелилась на три ветропарка в РТ и уже метит за рубеж

Обещанный в Татарстане «ветряной» бум ложится на плечи ПАО «Татнефть». Как стало известно «БИЗНЕС Online», в весеннем отборе в рамках госпрограммы ДПМ ВИЭ (программа стимулирования развития генерации из возобновляемых источников энергии) от республики заявятся нефтяники. Эту информацию подтвердили в компании: «ПАО „Татнефть“ готовит заявку на участие в конкурсном отборе проектов по ветроэнергетике в рамках государственной программы поддержки ДПМ ВИЭ 2.0».

Для строительства ветропарков рассматриваются территории в Спасском, Камско-Устьинском, Рыбно-Слободском районах Татарстана, добавили в пресс-службе. Именно на этих территориях КГЭУ еще в 2018 году проводил ветромониторинг, выиграв тендер от минпромторга РТ на 20 млн рублей. Суммарный энергетический потенциал трех районов составил более 600 МВт. «Ветроизмерения показали наличие в Татарстане „коммерческого ветра“ и целесообразность строительства крупных промышленных ветропарков», — пришли к выводу исследователи.

В «Татнефти» выбор площадок для строительства ветропарков объяснили результатами анализа энергетической, логистической и сопутствующей инфраструктуры, а также среднегодовых значений скорости ветра. По информации «БИЗНЕС Online», самую мощную ветроэлектростанцию (ВЭС) компания планирует разместить в Сорочьих Горах (75 МВт), объекты по 50 МВт могут появиться в селах Красновидово и Измери.

Общий объем поддержки ДПМ ВИЭ 2.0 на период с 2025 до 2035 года составляет 350 млрд рублей. Первый отбор в рамках программы ДПМ ВИЭ 2.0 состоялся осенью 2021-го, в 2022 году конкурс был перенесен на весну-2023 в связи с неясностью ситуации на рынке на фоне западных санкций и ухода из РФ части техпартнеров. Традиционно отбор пройдет в два этапа: первый назначен на 22–28 марта, ценовая расторговка отдельно по трем видам ВИЭ должна состояться 29 марта – 4 апреля. Суммарный объем средств, доступный на весеннем конкурсе, составит почти 17 млрд рублей: на проекты ветровых электростанций (ввод в 2025–2029 годах) заложено 8,48 млрд рублей, солнечных электростанций (2024–2026) — 6,18 млрд, малых гидроэлектростанций (2027–2029) — 2,32 миллиарда.

Участие в программе выгодно энергетическим компаниям, поскольку позволяет снизить инвестиционные риски. Мощность по этим договорам оплачивается по повышенному установленному тарифу в течение ранее оговоренного периода времени. Проекты отбираются на конкурсной основе. Им гарантируется окупаемость инвестиций в течение 15 лет с базовой доходностью 12% годовых с корректировкой на ОФЗ.

На трех ветропарках «Татнефть» не остановится. Компания заинтересована в малых ветряках (по 12 МВт) общей мощностью не более 100 МВт. Еще 650 МВт предлагается организовать для «внешних проектов». Что кроется за этим? «К внешним проектам ВИЭ относятся те, что участвуют в оптовых и розничных рынках электроэнергии в регионах РФ, а также проекты в дружественных странах. Стоит отметить, что данные проекты не предусматривают организацию прямого энергоснабжения производственных предприятий группы „Татнефть“», — рассказали в компании. Источники называют в числе перспективных дружественных стран Казахстан, где татарстанцы запустили шинный завод.

«В рамках данного направления проводится технико-экономическая оценка эффективности реализации перспективных проектов с учетом энергетического потенциала конкретного региона», — добавили в пресс-службе.

«Татнефть» заявляла о переходе к углеродной нейтральности к 2050 году. От этих целей никто не отказывался. Поэтому ветер им тоже интересен»

«Татнефть» заявляла о переходе к углеродной нейтральности к 2050 году. От этих целей никто не отказывался. Поэтому ветер им тоже интересен»

Цель «Татнефти»: заработать или снизить углеродный след?

Зачем «Татнефть» подается в «зеленую» генерацию? После ухода группы западных компаний на рынке освободились ниши, считает аналитик ФГ «Финам» Александр Ковалев. Речь идет о крупнейших инвесторах в ВЭС (финский Fortum и итальянский Enel) и производителях целевого оборудования (Vestas, Siemens Gamesa и др.). Российские ВИНК уже давно инвестируют в технологии энергоперехода, обратил внимание директор ассоциации развития возобновляемой энергетики (АРВЭ) Алексей Жихарев. «На данный момент проекты ВИЭ-генерации уже есть в портфелях ПАО „Лукойл“ и ПАО „Газпром нефть“, другие компании рассматривают запуск таких проектов в среднесрочной перспективе. До 2035 года только по программе поддержки на оптовом рынке (ДПМ ВИЭ) будет построено около 5 ГВт ветропарков, появление новых игроков на нем весьма ожидаемо», — добавил он.

Проекты, поставляющие электроэнергию на оптовый рынок, получают гарантированную окупаемость плюс доходность, зависящую от ставки ОФЗ. По текущим уровням базовая доходность составляет около 14,5%, рассказал Ковалев. Кроме коммерческой успешности инициативы, есть и второй фактор — снижение углеродного следа. «„Татнефть“ заявляла о переходе к углеродной нейтральности к 2050 году. От этих целей никто не отказывался. Поэтому ветер им тоже интересен», — прокомментировал директор центра перспективных энерготехнологий при КГЭУ Наиль Тимербаев.

С усложнением экспорта потребность снижать углеродный след не пропала, уверены эксперты. ВИЭ — это долгосрочный тренд, завязанный не только на Европе. Разворот экспортных поставок в сторону стран Азиатско-Тихоокеанского региона содержит ровно те же риски и ограничения. «„Татнефть“ по-прежнему является довольно крупным экспортером, поставляя около 50 процентов продукции за рубеж. Перспективы ужесточения страновых и международных стандартов экологического регулирования сохраняются, поэтому логично наличие у „Татнефти“ желания обеспечить часть собственных нужд в электроэнергии за счет ВЭС», — уверен Ковалев.

В «Татнефти» не стали озвучивать объем инвестиций в ветропарки, назвав это «чувствительной информацией». Отталкиваясь от стоимости аналогичных проектов в РФ, аналитик «Финам» заключил, что установки на 175 МВт обойдутся компании в 17–19 млрд рублей. Жихарев оценивает вложения в 11–14 млрд рублей. Выходит, на всю программу ветрогенерации в 900 МВт может уйти около 100 млрд рублей. Здесь, конечно, нужно сделать оговорку, что все будет зависеть от оборудования, технологии и присоединения к сетям на каждой конкретной территории.

Если в прошлом году рассматривался вариант с использованием технологий китайской Harbin Electric Corporation, то в этот раз татарстанцы намерены разработать собственное ноу-хау и даже запросили у властей субсидию на НИОКР

Если в прошлом году рассматривался вариант с использованием технологий китайской Harbin Electric Corporation, то в этот раз татарстанцы намерены разработать собственное ноу-хау и даже запросили у властей субсидию на НИОКР

Решат ли нефтяники проблему с оборудованием своим ноу-хау?

Самая большая сложность в строительстве ВЭС — это выполнение условий в части локализации оборудования на территории России, признают в «Татнефти». «По условиям программы ДПМ ВИЭ 2.0 участнику необходимо обеспечить степень локализации оборудования не менее 87 баллов. На сегодняшний день компания продолжает работу по поиску партнеров, отвечающих требованиям», — говорится в комментарии для газеты.

Вариантов у компании немного. Амбиции в этой сфере проявляли «Силовые машины». Источники нашего издания утверждают, что именно с компанией Алексея Мордашова «Татнефть» ведет переговоры. По другой информации, нефтяная компания хочет сама организовать производство такого оборудования. Если в прошлом году рассматривался вариант с использованием технологий китайской Harbin Electric Corporation, то в этот раз татарстанцы намерены разработать собственное ноу-хау и даже запросили у властей субсидию на НИОКР.

До февраля 2022 года в России действовали три OEM (original equipment manufacturer — производители оригинального оборудования) по производству ветроэнергетических установок: датская Vestas, немецкий Siemens Gamesa Renewable Energy и «Новавинд» (подразделение «Росатома»). Vestas и Siemens ушли резко и категорично, оборвав выполнение контрактных обязательств. Быстрота и неотвратимость санкций поначалу произвели нокаутирующее воздействие, рассказал «БИЗНЕС Online» председатель правления российской ассоциации ветроэнергетики (РАВИ) Сергей Морозов. «ВЭУ может работать, если она готова на 100 процентов. Если она готова не полностью, то без разницы, будут это 65, 80 или 99 процентов. Нет одной критической детали — нет работающей установки», — критикует он критерии локализации, отобранные минпромторгом России.

Сейчас абсолютно все компоненты для производства отечественных ветрогенераторов мультимегаваттного класса могут производиться или уже производятся предприятиями российской промышленности

Сейчас абсолютно все компоненты для производства отечественных ветрогенераторов мультимегаваттного класса могут производиться или уже производятся предприятиями российской промышленности

Стране нужна интеллектуальная собственность на полное производство российской ветроэнергетической установки мультимегаваттного класса. Есть два пути — покупка технологии и ее переработка под наше производство (во многом это путь советской инженерной школы) или создание собственной разработки с нуля (что и выбрала «Татнефть»). Если производитель владеет всей цепочкой производства, он может влиять на каждое звено, поэтому никакие санкции в будущем не будут иметь значения.

Сейчас абсолютно все компоненты для производства отечественных ветрогенераторов мультимегаваттного класса могут производиться или уже производятся предприятиями российской промышленности, говорит Морозов. Возобновляемая энергетика в целом и ветроэнергетика в частности несут в себе огромный потенциал развития для энергомашиностроительной промышленности. ВИЭ-технологии применяются во многих смежных отраслях. «Перечислю только крупные узлы ВЭУ: генератор и внутреннее оборудование, лопасти и их компоненты, гондола, аппаратура управления, ступица, главный вал и металлоконструкции, фундамент и башня. По данным обзора рынка 2021 года, только среди членов РАВИ материалы, детали или компоненты для каждого из крупных направлений производит 7–10 компаний. Ветроэнергетическое оборудование выпускают десятки компаний, но полностью выстроить технологию мы (российская промышленность) доверили зарубежным партнерам. 10 лет назад возможность вписаться в международную цепочку производства продукта казалась выгодной, сейчас ситуация изменилась», — объяснил Морозов.

Российская промышленность создаст отечественную технологию производства ветрогенератора с собственным НИОКР за 3–5 лет, с покупкой зарубежной технологии — за 2–3 года. Однако некоторым руководителям из отраслевых министерств результат нужен сейчас, сетует глава РАВИ. «Отчитаться и забыть… Это единственная причина, по которой сегодня хотят открыть рынок для „дружественных партнеров“, понимая под ними только Китай. КНР — мировой лидер, но делиться технологиями в перспективной и высококонкурентной отрасли промышленного производства не будет. Нам подкладывают те же грабли», — подчеркнул наш собеседник.

«Какими бы большими ни казались сроки разработки собственной технологии производства ВЭУ, есть несколько лет, если принять решение и начать работать прямо сейчас. Тогда у ветроэнергетической отрасли есть перспективы и будущее. Дальше можно переходить к следующему этапу — формировать ветроэнергетику как коммерческий рынок», — подытожил Морозов.

Пока же картина складывается не самая радужная. Инвесторы в «зеленую» генерацию могут задержать запуск проектов общей мощностью 3 ГВт. Среди причин отсрочек — поиск новых поставщиков из дружественных стран, нарушения логистики, рост цен на металл и высокая загрузка российских заводов, писал «Коммерсантъ». Переносы лишний раз доказывают, что программа поддержки ВИЭ не позволила достигнуть основной цели по созданию производства оборудования внутри РФ, говорят промышленные потребители, предлагая отказаться от «бессмысленной поддержки».

Вторая проблема, которая беспокоит «Татнефть», — низкая заинтересованность потребителя в покупке «зеленой» энергии

Вторая проблема, которая беспокоит «Татнефть», — низкая заинтересованность потребителя в покупке «зеленой» энергии

Потребители не в восторге от энергии ветра

Вторая проблема, которая беспокоит «Татнефть», — низкая заинтересованность потребителя в покупке «зеленой» энергии. Промышленные потребители, которые оплачивают и строительство новых мощностей, и гарантированную прибыль инвесторов, неоднократно заявляли, что программа ДПМ не достигла целевых показателей, и выступали против ее продления. «Объем средств в рамках ДПМ ВИЭ оценивается в 3 триллиона рублей. Этого достаточно для уверенного старта. Его мы оплатили, все, хватит. А генераторы просят снова и снова», — заявлял в блоге для «БИЗНЕС Online» замдиректора ассоциации «Сообщество потребителей энергии» Валерий Дзюбенко. По его мнению, подход к развитию ВИЭ необходимо менять, отказываться от дорогой и неэффективной программы ДПМ в пользу расширения добровольного спроса, а также снизить требования к локализации.

Что касается стоимости, власти РФ планировали, что к 2035 году будет достигнут ценовой паритет между традиционной генерацией и возобновляемой. В АРВЭ считают, что равенство уже достигнуто. «Стоимость электроэнергии новых проектов ветрогенерации, которая сегодня оценивается в диапазоне 3–5 рублей за кВт.ч, уже ниже стоимости электроэнергии атомных, угольных и газовых паросиловых установок», — рассказал Жихарев.

Ковалев считает, что в этом вопросе нет однозначного ответа. На работу ветрогенераторов сильно влияют погодные условия, поэтому цена на такую электроэнергию отличается высокой волатильностью. На отборе проектов к 2025–2027 годам финская Fortum забрала 75% всех проектов с ценой чуть больше 2,2 рубля за кВт.ч. Это уже ниже одноставочной цены на ОРЭМ, которая по итогам 2022-го составила около 2,6 рубля за кВт.ч. Поэтому можно с оговоркой сказать, что паритет уже достигнут. «Другой момент — это уход Fortum и шоки для российской возобновляемой энергетики, которые делают цену в 2,2 рубля за кВт.ч фактически недостижимой на настоящий момент в связи со значительным ростом CapEx (capital expenditure — капитальные расходы — прим. ред.)», — резюмировал аналитик.

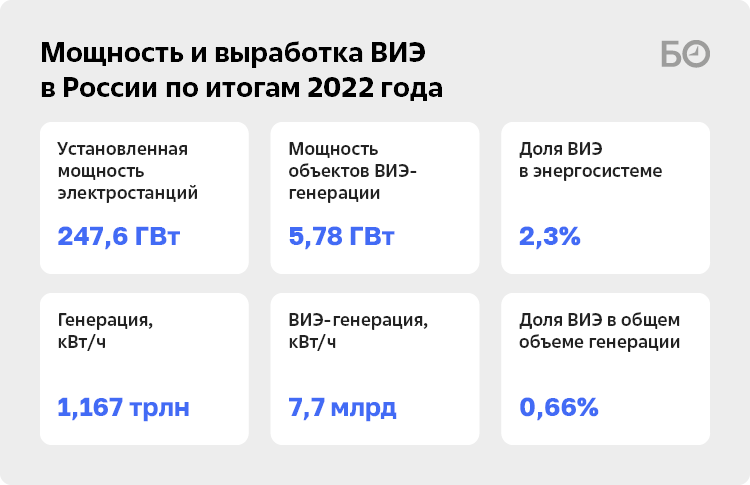

Совокупная мощность объектов ВИЭ-генерации в РФ по итогам 2022-го составила 5,78 ГВт (включая оптовый, розничные рынки, изолированные энергосистемы, собственную генерацию промышленности), что на 4,9% больше, чем на конец III квартала прошлого года, сообщал портал peretok.ru. В настоящий момент доля установленной мощности ВИЭ-генерации в энергосистеме России составляет 2,3% (из них по ДПМ ВИЭ построено 1,6%). Выработка ВИЭ-генерации, построенной в рамках ДПМ ВИЭ, по итогам 2022-го составила 7,7 млрд кВт.ч, увеличившись за год на 18,1%.

В структуре установленной мощности ВИЭ в России лидируют ВЭС — 2,3 ГВт, затем следуют СЭС — 2,1 ГВт, на долю малых ГЭС (до 50 МВт) приходится 1,2 ГВт. Помимо этого, эксплуатируются электростанции, функционирующие на основе биомассы, биогаза, свалочного газа, энергии приливов и геотермальной энергии, совокупной мощностью более 100 МВт.

Кто пытался поймать татарстанский ветер

Судя по стратегии развития топливно-энергетического комплекса Татарстана до 2030 года, в республике еще в 2022-м должно было быть введено 100 МВт мощностей ветрогенерации. С 2015-го кто только ни заявлял о планах построить ветропарк РТ: «Роснано», «Фортум Энергия», «Русский ветер», «НоваВинд», «КЭР-Холдинг», турецкие VTK Global и GÜRİŞ Holding.

Компания Enel в 2019-м выиграла в программе ДПМ ВИЭ квоту на строительство ветропарка мощностью 72 МВт в Ставрополе, но решила перенести проект в республику. Санкции в прошлом году поставили под сомнение строительство объекта

Компания Enel в 2019-м выиграла в программе ДПМ ВИЭ квоту на строительство ветропарка мощностью 72 МВт в Ставрополе, но решила перенести проект в республику. Санкции в прошлом году поставили под сомнение строительство объекта

Единственный проект в ветроэнергетике, который в Татарстане подходил к финишной прямой, — ветропарк итальянской Enel в Чистопольском районе. Компания в 2019-м выиграла в программе ДПМ ВИЭ квоту на строительство ветропарка мощностью 72 МВт в Ставрополе, но решила перенести проект в республику. Санкции в прошлом году поставили под сомнение строительство объекта. «С Enel мы были на практической реализации проекта в Чистопольском районе мощностью 71 мегаватт, к последней стадии реализации должны были приступить», — говорил в апреле экс-министр промышленности и торговли РТ Альберт Каримов. Летом уже сообщалось, что «Энел Россия» все еще заинтересована в проекте в РТ, хоть и не готова тратиться прямо сейчас.

Однако в конце прошлого года в компании сменился собственник — мажоритарным акционером стало ПАО «Лукойл», юрлицо сменило название на «ЭЛ5-Энерго». Новые хозяева переиграли ситуацию и решили еще раз перенести квоту — из Татарстана обратно в Ставрополь. Теперь инвестор и вовсе отрицает, что у него были планы в республике. «В 2019 году ПАО „ЭЛ5-Энерго“ выиграло ДПМ на строительство ветропарка „Родниковская ВЭС“ 71 МВт в Ставропольском крае. Компания не заявляла о переносе проекта в другой регион», — ответили нам в пресс-службе «ЭЛ5-Энерго».

Между тем эта площадка кажется наиболее выигрышной с точки зрения энергосистемы Татарстана. Как известно, генерация электроэнергии у нас и так избыточна, в новых мощностях республика не нуждается. «Но есть энергоузлы, где дополнительная генерация не помешала бы и не повредила бы. Особенно с учетом того, что ветрогенерация — это небольшая выработка, грубо говоря, в рамках компенсации потерь и балансирующего агрегата ветропарк может себя неплохо показать. Это в основном Чистополь и Буинск», — отметил Тимербаев. Территорию в Чистополе рассматривают другие инвесторы, но пока эти планы держатся в секрете.

Комментарии 47

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.