«Чем хуже реальной экономике, тем лучше фондовым рынкам», — говорит Степан Демура, обсуждая перспективы инвестиций в ценные бумаги. В числе прокомментированных им в интервью «БИЗНЕС Online» экстремальных прогнозов на 2020 год — провал Трампа на выборах, нефть по $90 за баррель, бесполезность санкций и скорый крах Китая.

«Действия ОПЕК+ вообще не имеют никакого эффекта на динамику цен на нефть: ОПЕК сокращает добычу, а цены падают»

«Действия ОПЕК+ вообще не имеют никакого эффекта на динамику цен на нефть: ОПЕК сокращает добычу, а цены падают»

1. Нефть подорожает до $90 за баррель?

— Датский Saxo Bank прогнозирует рост баррели нефти Brent в 2020 году до 90 долларов за баррель и объясняет это тем, что Россия и Саудовская Аравия в рамках сделки ОПЕК+ еще больше сократят квоты на добычу, а в Америке почему-то пойдет на спад сланцевая добыча. В результате дефицита нефть резко подорожает. Как вам такой прогноз?

— Баланс спроса и предложения уже давно не имеет отношения к рынку нефти. Особенно это касается каких-то действий ОПЕК. По той причине, что рынок «бумажной» нефти, то есть фьючерсов, по объемам раз, наверное, уже в 30 больше рынка поставочных контрактов физической нефти. Это первое. Второе: о скорой смерти сланцевой добычи в США слышно уже второй или третий год, потому что, дескать, у американских сланцевых компаний огромная долговая нагрузка. Но дело в том, что американцы — ребята очень ушлые и предприимчивые. В отличие от нас, они постоянно внедряют новые технологии добычи нефти и газа. По последним цифрам, которые я видел, средняя себестоимость сланцевой нефти в Штатах где-то 25–30 долларов за баррель. Там получается следующее: крупные сланцевые компании поглощают небольшие, количество буровых (на которое у нас все ориентируются) уменьшается, но добыча растет. По ситуации в Америке вряд ли будет какое-то давление на предложение энергоносителей. Основной затык у американцев — ограниченные мощности по транспортировке нефти и СПГ от мест добычи к экспортным терминалам на океанском побережье, но они сейчас активно строят трубопроводы. В этом году (в середине и конце) будут введены в строй дополнительные трубопроводные мощности и предложение нефти на мировом рынке вырастет.

— Если американцы готовы к двукратному падению цены на нефть, не произойдет ли в 2020-м ее обвал вместо предсказанного роста?

— Это будет зависеть от денежной ликвидности (я думаю, что она станет расти), а также от того, какой окажется динамика между различными классами активов и перетоками капитала между ними — из сырьевых в акции и наоборот. Но пока, вы правы, все выглядит не очень хорошо для рынка нефти в 2020 году.

— Значит, она вполне может упасть ниже 60 долларов за баррель?

— Легко. Более того: как насчет 40 долларов?

— До какого предела Россия и Саудовская Аравия готовы сокращать свою добычу нефти, отдавая рынок американским сланцевикам?

— Ничего у россиян и саудовцев не просчитано, это просто конвульсивная реакция на конкуренцию со стороны более сильного игрока. Действия ОПЕК+ вообще не имеют никакого эффекта на динамику цен на нефть: ОПЕК сокращает добычу, а цены падают. Сланцевики же просто тупо наращивают добычу, плюс они еще и хеджируются. Грубо говоря, когда идет соревнование между папуасами и цивилизацией, последняя всегда выигрывает.

— Решение ОПЕК+ перед Новым годом сократить добычу еще на 500 тысяч баррелей в сутки — это последнее «урезание» или будет еще?

— Такая клоунада, честно говоря, никак не помогает трейдерам зарабатывать деньги на сырьевом рынке. Решения ОПЕК+ просто уже давно не учитываются рынком нефти.

«Ничем нашей нефтянке уже не помочь. Все зависит опять же от ФРС. Американцы печатают деньги — рынки растут. Как только первые начнут сокращать свой портфель инвестиций, все упадет»

«Ничем нашей нефтянке уже не помочь. Все зависит опять же от ФРС. Американцы печатают деньги — рынки растут. Как только первые начнут сокращать свой портфель инвестиций, все упадет»

2. Акции российских нефтяных компаний сильно вырастут в цене?

— Прошло IPO Saudi Aramco, после которого данная компания была объявлена самой дорогой в мире — стоимостью в 1,7 триллиона долларов. Правда, IPO оказалось междусобойчиком среди арабских инвесторов. Как вы считаете, это миф о самой дорогой компании мира или реальность?

— Конечно, миф. Все равно что говорить: Билл Гейтс — самый богатый человек в мире. Он не может реализовать свое богатство. Если миллиардер продаст даже 5–10 процентов акций Microsoft, в зависимости от рынка он обрушит цены на них на 20–30 процентов. Еще больше это верно в случае с Saudi Aramco. Арабы разместили на IPO всего 1,5 процента капитала своей нефтедобывающей компании, причем на своей местечковой неликвидной бирже. Пусть они попробуют данные акции разместить в Лондоне или Нью-Йорке, причем пакет в 20–30 процентов, чтобы имелась на рынке ликвидность по этим бумагам, вот тогда можно было бы рассуждать о более-менее реальной оценке организации. А так все ни о чем. Говорить о самой дорогой компании в мире, когда ее бумаги неликвидны, просто глупо.

— У нас тем не менее сильно надеются на то, что это якобы рекордное IPO подстегнет рост цены акций «Роснефти» и других российских нефтегазовых компаний…

— Ничем нашей нефтянке уже не помочь. Все зависит опять же от ФРС. Американцы печатают деньги — рынки растут. Как только первые начнут сокращать свой портфель инвестиций, все упадет.

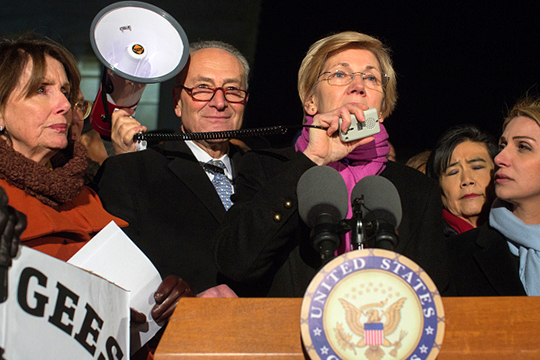

Степан Демура считает, что пока нет никаких предпосылок к тому, что на следующих президентских выборах США победит сенатор-демократ Элизабет Уоррен

Степан Демура считает, что пока нет никаких предпосылок к тому, что на следующих президентских выборах США победит сенатор-демократ Элизабет Уоррен

3. Трамп проиграет выборы в ноябре, президентом США станет демократка Элизабет Уоррен?

— Что в 2020 году больше всего повлияет на состояние мировой экономики? Наверное, президентские выборы в ноябре в США?

— С ними там все понятно: Дональд Трамп победит — и это никак особенно драматично не скажется на рынках.

— Saxo Bank по данному поводу дает другой прогноз: Трамп проиграет, победит с большим отрывом сенатор-демократ Элизабет Уоррен, которая и станет следующим президентом США. Не верите в такой сценарий?

— Скажем так: пока для подобного нет никаких предпосылок. А к прогнозам Saxo Bank надо относиться очень аккуратно, поскольку это тупо маркетинг. Из серии: если посадить тысячу мартышек, то они рано или поздно напишут роман. Так и здесь.

«Если Трамп и вслед за ним многие другие говорят, что в Америке при нем лучшая экономическая ситуация едва ли не за всю историю страны, то какого черта федеральный резерв снижает ставки и заливает рынки деньгами?!»

«Если Трамп и вслед за ним многие другие говорят, что в Америке при нем лучшая экономическая ситуация едва ли не за всю историю страны, то какого черта федеральный резерв снижает ставки и заливает рынки деньгами?!»

4. Трамп введет спецналог, чтобы сделать Америку снова великой?

— Прогнозируется, что Трамп введет в этом году 25-процентный налог на продукцию, произведенную американскими компаниями за пределами США, чем поддержит экономику страны. Его президентство действительно так благоприятно для американской экономики, а значит, и для мировой?

— Прежде всего надо отметить, что никакого отношения к экономической политике действующего президента США или кого бы то ни было рост рынков не имеет. Фондовый рынок — это виртуальная экономика, которая уже почти не пересекается с реальной. Они давно друг с другом плохо дружат. Единственное, что помогает фондовым рынкам, — это, как ни странно, плохое состояние реальной американской и мировой экономики. Именно подобное заставляет ведущие центральные банки заливать рынки ликвидностью, чем и обусловлен рост. Мы уже долгое время наблюдаем парадокс: чем хуже реальной экономике, тем лучше фондовым рынкам. Мы проходили это в конце 1990-х и 2007–2008 годах. Все повторяется.

— Но трейдеров политика Трампа устраивает?

— Их устраивает не его политика, а федеральной резервной системы США. Хотя, конечно, в этом есть и какая-то заслуга президента США. Он давит на ФРС, чтобы ее руководители снижали базовую ставку и заливали рынки ликвидностью, количественное смягчение начинали новое (резкое ослабление кредитно-денежной политики, иными словами, эмиссия денег в очень больших объемах — прим. ред.), что они и сделали. Но еще раз: реальная экономическая ситуация и в Америке, и в мире очень плохая на данный момент. С начала 2020 года произойдет легкий разворот, какое-то улучшение экономической ситуации, но незначительное. Посмотрите: если Трамп и вслед за ним многие другие говорят, что в Америке при нем лучшая экономическая ситуация едва ли не за всю историю страны, то какого черта федеральный резерв снижает ставки и заливает рынки деньгами?! Противоречие.

«Активность нашего населения на фондовом рынке никак не зависит от призывов правительства. Это обусловлено психологией толпы»

«Активность нашего населения на фондовом рынке никак не зависит от призывов правительства. Это обусловлено психологией толпы»

5. Россияне массово понесут деньги на биржу?

— Тем не менее вы считаете, что Трамп выиграет выборы. Если экономическая ситуация в реальности плоха, разве это не увеличивает шансы кандидата от демократов?

— Все зависит от экономических циклов. Американская экономика и вслед за ней мировая пройдет локальное дно в первом квартале наступившего года. Политика ФРС очень комфортабельна для рынков, из-за проблем на рыке РЕПО американские монетарные власти будут и дальше заливать ликвидность в мировую финансовую систему. После существенной коррекции, которая состоится в начале этого года, рынки начнут очередную волну роста. К ноябрю, если я не ошибаюсь, фондовые рынки окажутся на новых высотах, реальная экономика ни шатко ни валко начнет двигаться, ставки будут низкие, ставки по 30-летним американским гособлигациям в течение года должны вообще нулевую доходность показать. С экономической точки зрения у Трампа все прекрасно. Что касается американских демократов, то они представляют собой сборище клоунов. Сами себе выстрелили в ногу с клоунадой импичмента. Демократы помогли избрать Трампа на второй срок, это можно прогнозировать смело.

— Индекс Московской биржи в 2018 году вырос более чем на 20 процентов. На этом фоне и правительство РФ, и эксперты советуют срочно вкладывать деньги в ценные бумаги. Вы такой оптимизм разделяете?

— Нет. Активность нашего населения на фондовом рынке никак не зависит от призывов правительства. Это обусловлено психологией толпы. Если вспомнить бум покупок на российском фондовом рынке в 2007–2008 годах, то сейчас видно, что истерия набрала еще большие обороты. Очень резко растет число вновь открытых брокерских счетов. Причем, насколько мне известно, особенно сильно увеличиваются счета на 100 тысяч рублей и меньше. Это говорит о том, что жадность охватывает все более широкие слои нашего населения, которое в массе своей совершенно не знает правил инвестирования и поведения на фондовом рынке. Конец у так называемых инвесторов всегда один и тот же — полное банкротство, как это было уже не раз. Предупреждать людей о том, чтобы они не вкладывались в российские ценные бумаги, да и многие зарубежные, бесполезно. Работает психология толпы, которая забывает предыдущие биржевые крахи и вновь наступает на те же грабли.

— Почему вы так уверены, что у наших сограждан не повысилась финансовая грамотность и они не успеют выйти из бумаг с прибылью?

— Какая грамотность?! У нас правительство финансово безграмотное, монетарная политика властей — тоже, а вы хотите, чтобы простые офисные клерки, которые и составляют самую массу «инвесторов», являлись финансово грамотными. Это непреложный закон рынка, так было всю историю. На верхах рынка всегда больше «быков» (тех, кто играет на повышение стоимости ценных бумаг, — прим. ред.), на низах — огромное количество «медведей» (продавцов ценных бумаг — прим. ред.), за 90 процентов. Разумеется, счета этих горе-инвесторов при обвале котировок обнуляются, особенно если вы играете с «плечом» (на кредиты брокера — прим. ред.), к чему толкает все та же жадность.

— То есть сейчас наблюдается пик российского и мирового рынка?

— Нет, пик еще впереди.

— Каков в целом ваш прогноз по фондовому рынку на следующий год?

— Рынок и в 2020-м будет расти, но с существенными коррекциями. Я имею в виду развитые фондовые рынки — Америка, Европа. У нас ситуация значительно более нестабильна и труднопредсказуема.

«Ликвидность пришла. Скажите спасибо нашему ЦБ, который держит весьма высокие, по сравнению с мировыми, ставки»

«Ликвидность пришла. Скажите спасибо нашему ЦБ, который держит весьма высокие, по сравнению с мировыми, ставки»

6. российский фондовый рынок продолжит бурный рост?

— Насколько глубоким может быть падение котировок ценных бумаг в начале 2020 года, о котором вы говорили?

— Это вопрос абсолютно открытый. Падение может быть и 10–15 процентов по S&P, а может, и 5 процентов. Коррекция должна начаться сразу после Нового года и закончиться уже в январе. После чего последует новая волна роста.

— С чем будет связано падение в начале года?

— Это все та же психология толпы. Все, ну или 95 процентов инвесторов, в том числе и эксперты, предполагают, что новости движут рынками. Все с точностью до наоборот: динамика рынков определяет наше восприятие новостей. Говорить, что из-за торговой войны США с Китаем (которой нет!) рынки обрушились, — это хорошо рассуждать постфактум. Так можно объяснить «холопам», почему они потеряли деньги. А на самом деле динамика рынка никакого отношения к так называемой торговой войне не имеет. Ее конца не будет, пока Трамп полностью не додавит Китай. «Война» продолжается, но рынки растут, а до этого при той же «войне» они падали. Объясните мне: почему одни и те же новости рынком воспринимаются по-разному? Здесь нужно по-другому смотреть на вещи.

— Значит, в начале года массы инвесторов просто решат фиксировать прибыль и рынки упадут?

— Они не решат, их заставят.

— В чем все-таки причины существенного роста российского фондового рынка в 2019 году? ВВП фактически не растет, цена нефти топчется на месте…

— Ликвидность пришла. Скажите спасибо нашему ЦБ, который держит весьма высокие, по сравнению с мировыми, ставки. В результате западные инвесторы вовсю используют в России carry trade: дешево занимают на Западе, меняют валюту на рубли по весьма выгодному курсу, вкладывают под высокие проценты в российские ценные бумаги и время от времени выводят деньги с нашего рынка с очень неплохой доходностью. Смотрите: берем в долг доллары под 1 процент годовых, покупаем российские рублевые облигации с доходностью 7–8 процентов годовых (корпорации иногда и больше дают) — и пожалуйста, живем в шоколаде. Главное, чтобы рубль не сильно падал. Но пока он укрепляется или стоит на месте стабильно. Вверх не только наш, но и все развивающиеся рынки толкает огромный приток ликвидности с Запада. Это как прилив приходит на пляж: сначала всплывают большие корабли на рейде, потом лодочки на берегу. Точно так же, когда большая вода утекает: сначала садятся на мель утлые суденышки, затем корабли побольше. Пока рубль стабилен, ставки высокие, российский рынок будет расти. Сначала покупали облигации, а потом обратили внимание на рынок акций. Тем более он у нас не особо ликвидный, и 100–200 миллионов долларов могут сделать погоду, особенно с «плечом».

— В последнее время российский Центробанк снижает процентную ставку. Как это сказывается на фондовом рынке?

— Спред с американскими облигациями тем не менее один и тот же, потому что ФРС снижает ставку еще быстрее. Это позволяет продолжать carry trade на российском рынке с высокой доходностью.

«Санкции сыграют свою роль в плане тех технологий и оборудования, которые были приобретены российскими компаниями, прежде всего нефте- и газодобывающими. Это оборудование изнашивается»

«Санкции сыграют свою роль в плане тех технологий и оборудования, которые были приобретены российскими компаниями, прежде всего нефте- и газодобывающими. Это оборудование изнашивается»

7. Антироссийские санкции будут смягчены?

— Переговоры в «нормандском формате» открывают путь если не к отмене, то к заметному смягчению антироссийских санкций. А вообще, они как-то влияют на наш фондовый рынок?

— Да никак не влияют.

— Вы согласны с тезисом о том, что российская экономика к ним приспособилась?

— Нет. У нас просто нет экономики. Эти санкции направлены на высокотехнологичные секторы, а у нас последних по большому счету нет. Впрочем, санкции уже начинают серьезно затрагивать и «Роснефть», и «Газпром». Но опять же только в узких, высокотехнологичных областях. Санкций против банковского сектора практически нет, против российского госдолга — тоже. А что такое российская экономика? Это, грубо говоря, скважина и банки, все, больше в России ничего нет, что могло бы серьезно пострадать от санкций. Но со временем последние все равно начинают давить на российскую экономику.

— В каких областях будет усиливаться негативное воздействие антироссийских санкций?

— Они сыграют свою роль в первую очередь в плане тех технологий и оборудования, которые были приобретены российскими компаниями, прежде всего нефте- и газодобывающими. Это оборудование изнашивается, технологии морально устаревают и требуют обновления, основные фонды надо восполнять, а нечем. Технологий своих у нас нет, производственных мощностей — тоже.

«Доллар уже так давно хоронят, что есть повод задуматься. Но не о судьбе доллара. Дело в том, что похоронщики сами периодически всплывают кверху брюхом, а доллар и ныне там»

«Доллар уже так давно хоронят, что есть повод задуматься. Но не о судьбе доллара. Дело в том, что похоронщики сами периодически всплывают кверху брюхом, а доллар и ныне там»

8. Россия откажется от рубля и перейдет на единую с Китаем резервную валюту?

— Еще один шокирующий прогноз от Saxo Bank: Китай и другие крупные экономики Юго-Восточной Азии создадут в 2020 году так называемые ADR — азиатские права заимствования, альтернативную доллару резервную валюту. Как вы смотрите на ее перспективы? И не стоит ли России отказаться от рубля, признать, наконец, что мы Азия, и перейти на ADR?

— Это все из сериала о смерти доллара. Его уже так давно хоронят, что есть повод задуматься. Но не о судьбе доллара. Дело в том, что похоронщики сами периодически всплывают кверху брюхом, а доллар и ныне там. Китайцы могут придумывать все что угодно. Никакого существенного влияния на сложившуюся в мире финансовую систему это не окажет.

Что касается России и ADR… Что значит отказаться от рубля? Это значит, что вы отказываетесь от суверенной политики монетарной. Может быть, наши вечерние мудозвоны будут много говорить и даже кричать о российско-китайской резервной валюте, но это на самом деле разговоры и крики ни о чем.

— Как вы оцениваете итоги за 2019 год кампании по возвращению беглых капиталов российских бизнесменов на родину, которую очень лоббируют российские власти?

— Итоги неутешительные. Я заранее говорил: верить российскому правительству может только полный идиот. Вот мы и получили первый случай с предпринимателем Валерием Израйлитом, которого судят на основании сведений о его декларации о возвращении денег из-за рубежа в рамках амнистии капиталов, что запрещено законом. Самое примечательное, что Верховный суд России принимает решение в пользу бизнесмена, а какой-то местечковый районный питерский суд на приговор плюет. Это уму непостижимо.

— Но власти даже создали два внутренних офшора — в Калининградской области и на Дальнем Востоке, возвращай, как говорится, не хочу…

— То, что кто-то этим посулам до сих пор верит, объясняется тем, что у нас многие предприниматели поднялись на связанных с чиновниками коррупционных схемах. Они по сути бизнесменами не являются. Настоящие предприниматели на такие штучки не попадаются.

«Электромобили ничуть не чище, чем те, что оснащены двигателями внутреннего сгорания. Одна утилизация аккумуляторов электромобилей чего стоит?!»

«Электромобили ничуть не чище, чем те, что оснащены двигателями внутреннего сгорания. Одна утилизация аккумуляторов электромобилей чего стоит?!»

9. «Зеленая» экономика потерпит крах?

— Эксперты заговорили об усталости бизнеса от требований сделать экономику «зеленой». Между тем власти ЕС приняли решение о субсидировании производства аккумуляторов для электромобилей. Это не признак начала заката эры бензина?

— Нет, пока не будут созданы принципиально с технической точки зрения новые аккумуляторы — с большой емкостью, быстро заряжаемые и дешевые, подобные субсидии, это всего лишь дополнительные издержки для экономики и окружающей среды, потому что электромобили ничуть не чище, чем те, что оснащены двигателями внутреннего сгорания. Одна утилизация аккумуляторов электромобилей чего стоит?! Плюс загрязнение окружающей среды газовыми и угольными электростанциями — электричество электрокарам откуда-то надо брать. Это все такие же штучки, как с шизоидной Гретой Тунберг.

— Зря вы так. Она хорошая девочка, к тому же стала «Человеком года» по версии журнала Time, а это дорогого стоит.

— Все равно школьница явно неадекватна, ее используют действительно умные и влиятельные люди. Родители Тунберг по шведским законам должны сидеть в тюрьме за издевательства над ребенком. Грета — это уже вторая инкарнация всей шизы о глобальном потеплении. Нас на самом деле ждет глобальное похолодание. В 1992 году тоже какую-то девушку вытащили в ООН с рассказами о глобальном потеплении. Только все эти климатические данные — фейк, потому что они берутся за последние 200 лет, а нужно взять за последнюю тысячу лет, и мы тогда увидим совершенно другую картину. Температура на Земле зависит от активности Солнца, а мы сейчас наблюдаем минимум последней. В общем, казус с Гретой — это заговор закулисья, «холопов» надо чем-то занять, дать им угрозу, чтобы они с радостью приняли новые издержки в экономике и ущерб от подобного для собственного домашнего бюджета. Попутно банкиры и все остальные делают кучу шекелей.

«К Набиуллиной у меня есть вопрос: какого черта она, как только доллар начинает укрепляться, перекладывает золотовалютные резервы из доллара в евро и юани, теряя на этом десятки миллиардов долларов?»

«К Набиуллиной у меня есть вопрос: какого черта она, как только доллар начинает укрепляться, перекладывает золотовалютные резервы из доллара в евро и юани, теряя на этом десятки миллиардов долларов?»

10. НАС ЖДЕТ закат Европы и Китая?

— Есть еще такая сила, влияющая на мировой фондовый рынок, как евровалюта. В последнее время глава ЦБ Эльвира Набиуллина не раз предостерегала граждан от того, чтобы они делали накопления в евро. Дескать, в ЕС отрицательные ставки и на евровалюте все равно ничего не заработать. Это действительно так?

— Да, европейские банки банально списывают с вашего счета деньги за их хранение. Смысл такой политики в том, чтобы граждане вкладывали евровалюту в фондовый рынок и различные финансовые инструменты более рискованные, чем депозиты. Но к Набиуллиной у меня есть вопрос: если она все понимает, то какого черта, как только доллар начинает укрепляться, перекладывает золотовалютные резервы из доллара в евро и юани, теряя на этом десятки миллиардов долларов?

— Действительно, наш ЦБ наращивает резервы в последнее время в основном в евро с отрицательной доходностью.

— Ладно евро, а юани, которые обесцениваются куда быстрее и в которые наш Центробанк тоже активно инвестирует резервы.

— После победы на выборах в Великобритании консерваторов сомнений в скором Brexit не остается. Как выход Англии из ЕС повлияет на фондовые рынки?

— Особого влияния не будет. Фунт завершил период укрепления и в ближайшее время начнет слабеть. Под каким соусом это будет, станут ли происходящее объяснять Brexit или чем-то другим, трейдеров не интересует.

— Но в целом Лондон как один из основных финансовых центров мира, наверное, теряет свои позиции.

— Это началось лет 7–8 назад, когда условные Ротшильды приняли решение очень сильно подружиться с Китаем и создать там новый финансовый центр. В итоге и Британия, и Швейцария потеряли почти весь свой золотой запас. Все ушло в Китай, если судить по трансграничным транзакциям. Потому утрата не только Англией, но и Европой в целом своего ведущего места в мировых финансах — это запланированный процесс.

— Протесты в Гонконге — британский ответ китайцам?

— Не думаю, что это именно британский ответ. Просто китайцам Запад в целом показывает, где их место. Они пока не понимают, но скоро осознают. У них в экономике и финансовой системе полный швах, и ничего сделать с этим власти КНР не могут, потому что в Китае был самый дикий и тупой кейнсианский эксперимент в истории, который подходит к своему завершению.

— Вы говорите о кредитном пузыре в Китае?

— Да, это и кредитный пузырь, и производственных мощностей, и недвижимости, пузырь всего.

— Называют какие-то невообразимые суммы закредитованности китайских компаний в триллионы долларов.

— Они такие и есть. В Китае активы легальной банковской системы составляют 50 триллионов долларов. Они обогнали уже Европу по банковским активам. По разным оценкам, в КНР от 30 до 40 процентов активов плохие. Это только белая банковская система, а в Поднебесной есть еще и серая, которая сравнима с первой. И рост ВВП в Китае в год не 6 процентов, как официально докладывают, а от силы 1 процент, если не ниже. КНР сейчас добивают финансово и экономически. Но китайцы, как и наше правительство, все никак не хотят признавать, что пописали не на тот кустик, но рано или поздно это сделать придется.

— Когда может рухнуть китайская экономическая модель?

— Я думаю, в ближайшие год-два. Красный дракон на поверку окажется розовой лягушкой.

— Крах китайской экономической модели может вызвать мировой финансовый кризис?

— Да, потому что с 2009 года где-то половина роста мировой экономики обусловлена исключительно кредитным пузырем в Китае.

Комментарии 52

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.