«Ключи от экономического роста России находятся в самой стране, и вернуться к подзабытым уже темпам роста «славного десятилетия» 1999–2008 годов можно в течение буквально нескольких месяцев», — говорит член совета ТПП РФ по финансово-промышленной и инвестиционной политике Сергей Блинов. В интервью «БИЗНЕС Online» автор телеграм-канала М2 также рассказал, нужна ли России деноминация, и дал неожиданный ответ на вопрос, что делать с мощным оттоком капитала и почти незаметным ростом ВВП.

Сергей Блинов: «Важно, чтобы объем денег в стране рос и этот рост опережал увеличение цен, то есть рост денежной массы в стране должен быть реальным, а не номинальным»

Сергей Блинов: «Важно, чтобы объем денег в стране рос и этот рост опережал увеличение цен, то есть рост денежной массы в стране должен быть реальным, а не номинальным»

«ВСЕ УСЛОВИЯ ДЛЯ ПРАВИЛЬНЫХ ДЕЙСТВИЙ ЕСТЬ, ОСТАЛОСЬ ТОЛЬКО верно ДЕЙСТВОВАТЬ»

— Сергей Николаевич, на днях Александр Разуваев из «Альпари» предложил провести в России деноминацию, мотивируя свое предложение рекордным ростом наличных денег в стране. Так, в начале июля объем денежной массы достиг 12,3 триллиона рублей. Глава ЦБ заявила, что резать нули не будут, но рекордная наличность-то никуда не делась. Скажите, такое большое количество наличных денег в обороте — это хорошо или плохо?

— Доля наличных денег в обороте — нейтральный фактор и на экономический рост никак — ни в плюс, ни в минус — не влияет. Для роста экономики намного важнее общее количество средств в стране, то есть наличные плюс безналичные. Если все деньги, находящиеся в распоряжении населения и предприятий, принять за 100 процентов (это называется денежной массой, денежным агрегатом М2), то последние 15 лет доля наличности (агрегата М0) в этой массе почти непрерывно снижается. В 2005 году она составляла 35 процентов, а к 2016-му снизилась до 20 процентов и держится около этого уровня уже много лет.

Нынешний рост наличных на руках населения, по всей видимости, случился из-за карантина: люди просто запаслись наличностью «на всякий случай» и чтобы реже ходить к банкоматам. Повторюсь: никакого серьезного влияния на экономику доля наличных не оказывает. Для экономики важнее денежная масса в целом, то есть наличные плюс безналичные.

— С этим вообще что-то надо делать или пусть объем налички и дальше растет? Повлияет ли это на экономику, торговлю, бизнес в целом, на инфляцию, покупательные возможности граждан?

— Хорошо, давайте сравним январь и июнь. 1 января денежная масса была около 51,7 триллиона рублей (42 триллиона — безнал, 9,7 триллиона — наличные). К 1 июня денежная масса выросла до 53,1 триллиона рублей (41,9 триллиона — безнал, 11,2 триллиона — наличные). Рост денежной массы на 1,4 триллиона рублей — вот что важно, потому что от нее зависит покупательная способность граждан и предприятий. А увеличилась она за счет наличной части или безналичной — безразлично.

— В ходе стихийно развернувшейся дискуссии о деноминации ряд экспертов высказали мнение, что хватит уже трясти и бесконечно реформировать нашу финансовую систему. Вы согласны с ними? Вообще, насколько эта система соответствует времени, потребностям и запросам государства, бизнеса и граждан?

— Я не большой специалист по бюджетно-налоговой политике, а часто именно ее подразумевают, когда говорят о финансовой системе. В фокусе моего внимания — влияние денежно-кредитной политики на экономический рост. Могу ошибаться, но я не вижу необходимости каких-либо реформ в этой сфере. Как мне кажется, у Центробанка уже есть все необходимые инструменты, чтобы повысить эффективность денежно-кредитной политики в плане ее влияния на экономический рост. Иначе говоря, все условия для правильных действий есть, осталось только верно действовать.

— Опять же в ходе дискуссии Константин Корищенко из РАНХиГС заявил, что существуют более интересные проекты с точки зрения развития финансовой системы. Ряд стран, начиная с Китая, вводит альтернативу наличным в виде цифровых денег Центробанка — и этот тренд сегодня «намного более актуален». Как вы считаете, это верный путь — цифровизация финансовой системы и перевод экономики на электронные деньги и электронно-сетевую коммерцию?

— Мы опять возвращаемся к первому вопросу. Повторю: на экономический рост в стране влияет общее количество средств в распоряжении населения и предприятий, а не их форма. Наличные, безналичные, электронные — никакой разницы нет, если эти деньги — рубли. Важно, чтобы объем денег в стране рос и этот рост опережал увеличение цен, то есть рост денежной массы в стране должен быть реальным, а не номинальным.

— А как вы прокомментируете законопроект о цифровых финансовых активах, который запрещает использовать криптовалюту в России для оплаты товаров и услуг?

— Если речь идет не о рублях, а о любой другой валюте — долларах, евро, биткойнах, — то для России это не деньги, а активы. Важно помнить, что экономика РФ зависит от реальной денежной массы именно в рублях. И это правильно, что все расчеты в России должны осуществляться в рублях, а не в долларах или биткойнах. Только такая система позволяет РФ проводить по-настоящему самостоятельную денежно-кредитную политику и тем самым задавать темпы экономического роста в стране.

«Если речь идет не о рублях, а о любой другой валюте — долларах, евро, биткойнах, — то для России это не деньги, а активы»

«Если речь идет не о рублях, а о любой другой валюте — долларах, евро, биткойнах, — то для России это не деньги, а активы»

— Экономист Михаил Хазин по этому поводу сказал: «Все идет к тому, что почти все финансовые потоки в России будут заключены исключительно в электронный вид, дав российским либералам практически неограниченный контроль за оборотом всей денежной массы в стране». Вы согласны с ним? И как это может повлиять на экономику?

— Я таких страхов не разделяю. Уже сейчас подавляющее большинство операций осуществляется в безналичной форме. Никаких экономических последствий рост доли безналичных расчетов (которые, конечно же, оставляют электронный след) иметь не будет.

Теоретически положительный экономический эффект был бы возможен, если бы благодаря переходу в электронную форму росла оборачиваемость денег. Но имеющиеся у меня данные говорят о том, что сокращение доли наличных в денежной массе с 35 до 20 процентов за 2005–2016 годы такого эффекта не оказало.

— Вы много писали об истории денежного дела в России. В конце XIX – начале XX века работающие в Российском государстве иностранные бизнесмены предпочитали не выводить прибыль, а реинвестировать ее здесь. Сейчас наблюдается противоположная тенденция. Так, в разговоре со мной доктор экономических наук, профессор МГУ и главный редактор журнала «Экономист» Сергей Губанов сказал, что в прошлом году олигархи вывели за рубеж около 80 миллиардов долларов, за январь – май 2020-го — еще 50 миллиардов долларов, а за 17 месяцев по текущему курсу — 10 триллионов рублей. Как остановить такой гигантский отток? Возможно ли это в принципе сделать, чтобы данные деньги бизнес реинвестировал здесь же, где их заработал, как 100 лет назад?

— А вот этот вопрос уже интереснее. Я, правда, не понимаю, о каких цифрах говорит Сергей Губанов. По данным ЦБ, вывоз капитала частным сектором в 2019 году составил не 80, а 19 миллиардов долларов. Но важнее разобраться в сути. А она такова, что от ЦБ (и практически только от ЦБ!) зависит, станет ли капитал в страну ввозиться или вывозиться и в каких размерах это будет происходить. Покажу на простом примере с условными цифрами.

Представьте, что экспорт товаров из страны составил 300 миллиардов долларов, а импорт в страну — всего 200 миллиардов. Торговое сальдо в этом случае положительное, государство, по сути, заработало за счет внешней торговли товарами 100 миллиардов долларов. Но для экономики страны важно не само по себе торговое сальдо, а сальдо счета текущих операций (далее — сальдо СТО), которое, помимо торговли товарами, учитывает также торговлю услугами и баланс первичных и вторичных доходов. Допустим, что в нашем примере сальдо СТО чуть меньше, чем сальдо торгового баланса (для России это типичная ситуация), и составляет 60 миллиардов долларов. И вот здесь следите за руками: если эти деньги просто пришли в страну и лежат на счетах наших компаний, в наших же банках, то мы получаем… отток капитала на сумму 60 миллиардов долларов. Когда глава ЦБ Эльвира Набиуллина говорит: «То, что наши компании держат деньги в долларах в наших же банках, статистически считается как вывоз капитала», она имеет в виду именно это.

В каком же случае оттока не будет? Его не случится, если ЦБ пополнит свои резервы на эти 60 миллиардов долларов. Вдумайтесь: вывоз капитала по нашей хотя и упрощенной, но адекватной сложившейся практике-схеме происходит, только если ЦБ бездействует. Если же ЦБ активно покупает валюту в резервы, то вывоз исчезает (в нашем примере это произойдет в случае, если ЦБ купит 60 миллиардов долларов). Но ЦБ может все превратить во ввоз капитала. Так, если ЦБ в нашем примере купил бы валюты не на 60, а на 80 миллиардов долларов, то не вывоз, а ввоз капитала в объеме 20 миллиардов долларов стране обеспечен.

И последний пример — вовсе не умозрительная схема. Именно так, например, и происходило в 2006–2007 годах. В 2007-м сальдо СТО составило около 61 миллиарда долларов, а ЦБ нарастил валютные резервы на 149 миллиардов долларов. Результат — ввоз капитала в страну на 88 миллиардов долларов.

Получается, что общий объем ввоза или вывоза капитала зависит не от злой воли олигархов, как считает профессор МГУ Сергей Губанов, а от того, что ЦБ делает с резервами. Чем больше ЦБ покупает валюты в резервы, тем меньше вывоз капитала и/или тем больше его ввоз. И наоборот, чем больше ЦБ резервы тратит — например, проводя валютные интервенции, — тем больше вывоз капитала из России. Внести небольшие коррективы в получившийся итог может еще правительство в лице минфина, занимая или отдавая внешние долги, но его влияние относительно невелико и не меняет сути. Поэтому на вопрос «Что делать, чтобы избежать вывоза капитала?» ответ простой: если ЦБ будет каждый раз наращивать резервы на сумму, которая равна или больше сальдо СТО, то вывоз капитала прекратится и даже трансформируется во ввоз.

«Если кто-то вывез из страны 10 миллиардов долларов, то это не страшно, если одновременно кто-то другой ввез 30 миллиардов. А как мы только что показали, данный баланс полностью в руках Центрального банка»

«Если кто-то вывез из страны 10 миллиардов долларов, то это не страшно, если одновременно кто-то другой ввез 30 миллиардов. А как мы только что показали, данный баланс полностью в руках Центрального банка»

«КЛЮЧИ ОТ ЭКОНОМИЧЕСКОГО РОСТА НАХОДЯТСЯ В РУКАХ ЦЕНТРОБАНКА И НИЧЬИХ ДРУГИХ»

— С вывозом и ввозом капитала понятно. А что нужно сделать, чтобы бизнес — как иностранный, так и отечественный — не выводил полученную в России прибыль, а реинвестировал ее здесь? А то получается, что РФ — территория своеобразного бизнес-сафари: приехали ребята, настреляли добычи и увезли ее в теплые страны. Как это исправить?

— Во-первых, важен баланс. Если кто-то вывез из страны 10 миллиардов долларов, то это не страшно, если одновременно кто-то другой ввез 30 миллиардов. А как мы только что показали, данный баланс полностью в руках Центрального банка.

Что же касается реинвестирования, то ответ на самом деле не так уж и сложен. Это государство может (а иногда и должно) инвестировать без расчета на прибыль. Частный бизнес такого себе позволить не в состоянии. Как метко выразился недавно ушедший от нас академик Виктор Ивантер, «психически здоровый бизнес не будет инвестировать в производство товаров, на которые нет спроса».

Если, например, рынок легковых автомобилей в России рос с 900 тысяч в 2000 году до 2,8 миллиона штук в 2008-м, то очевидно, что инвестиции в производство легковушек целесообразны — и они последовали! Но если с той поры рынок легковых машин упал до 1,6 миллиона в 2019 году (а в 2016-м сокращался и до 1,2 миллиона), то понятно, что инвестиции в расширение производства автомобилей были бы признаком «психического нездоровья» (мы не рассматриваем здесь случай захвата доли рынка других игроков). В такой ситуации логичнее не новые инвестиции проводить, а выходить из ранее сделанных. Именно это мы и наблюдаем: уже несколько зарубежных автомобильных брендов объявило об уходе из России.

И здесь мы возвращаемся к важной теме, о которой уже выше вскользь говорили, — экономического роста. Экономика растет не тогда, когда частные компании наращивают инвестиции, а когда увеличивается спрос. Инвестиции — это следствие роста спроса, здоровая реакция на него. А чем определяется рост спроса, причем платежеспособного? Очевидно, что расширением объема денег, которые люди или предприятия готовы потратить на приобретение товаров и услуг, или, говоря в терминах Центрального банка, — от роста денежной массы. Важно только, чтобы денежная масса увеличивалась не номинально, как это было при Гайдаре в 1990-е годы, а реально, с учетом инфляции: если она съедает весь прирост количества денег, то от такого прироста толку нет.

И тогда все становится на свои места: увеличивается реальная денежная масса — растет и экономика. Тормозит реальная денежная масса — и экономика тоже. Падает реальная денежная масса — и экономику за собой тащит. Корреляция этих показателей — более 99 процентов! Именно поэтому ключи от экономического роста находятся в руках Центробанка и ничьих других. Кроме него, никто — ни правительство, ни президент — не способен ни количество денег в стране эффективно нарастить, ни инфляцию при этом удержать под контролем. Вот и получается, что от Центробанка зависит и привлекательность инвестиций, и склонность бизнеса к реинвестированию в российскую экономику, поскольку именно он обуславливает экономический рост.

— В своей прогнозной работе «Россия-2024: взгляд из 2020 года», посвященной проблеме экономического роста, вы как раз называете ЦБ главным органом управления ростом экономики. С июня 2013-го его неизменно возглавляет Эльвира Набиуллина. Ее хвалят западные эксперты, в 2015 году журнал Euromoney признал Набиуллину лучшим руководителем среди глав центральных банков в мире, в России ее награждают орденами. При этом начиная с 2011-го в экономике у нас роста практически нет. Де-факто это потерянное десятилетие для страны. За что же можно хвалить главу нашего ЦБ?

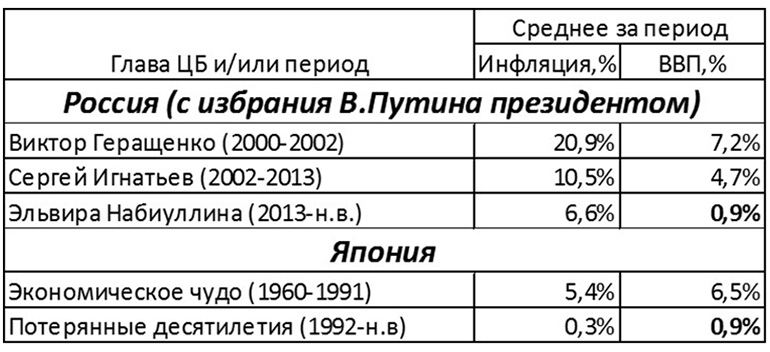

— Давайте посмотрим факты. С момента прихода Владимира Путина на пост президента в 2000 году, то есть в последние 20 лет, пост главы ЦБ занимали три человека: Виктор Геращенко, Сергей Игнатьев и Эльвира Набиуллина.

При Викторе Геращенко (2000–2002) средний рост ВВП составил плюс 7,2 процента в год.

При Сергее Игнатьеве (2002–2013) средний рост ВВП был скромнее: плюс 4,2 процента в среднем в год.

При Эльвире Набиуллиной (с 2013-го по настоящее время) средний рост ВВП — самый низкий: всего плюс 0,9 процента в год.

Казалось бы, нынешнюю главу ЦБ хвалить не за что. Но, по совести говоря, это не совсем так. Сергей Игнатьев, напомню, допустил гигантский провал ВВП в 2009 году (минус 7,8 процента) — хуже всех в мировой двадцатке и странах бывшего СССР, а при Набиуллиной такого не было. Единственное при ней падение ВВП, в 2015-м, составило всего минус 2 процента.

В заслугу Эльвире Набиуллиной я бы поставил и поведение ЦБ в нынешний кризис. Пандемия коронавируса, масштабное падение цен на нефть, мощное давление на курс рубля — все это могло бы обернуться для России глубоким провалом в экономике, если бы ЦБ действовал этой весной так, как он обычно вел себя в подобных ситуациях. Но, в отличие от прошлых лет, Центробанк не впал в панику и реагировал на внешние шоки очень адекватно. Он не бросился сломя голову спасать рубль и отказался от сжигающих рублевую денежную массу масштабных валютных интервенций. Тем самым Центробанк не только не сократил денежную массу, а даже наоборот: сейчас она в реальном выражении растет самыми лучшими темпами с 2013 года. Проще говоря, денежно-кредитных причин для кризиса (а они всегда были основными) сейчас попросту нет, есть только физические, логистические и другие ограничения, связанные с пандемией.

Грамотные действия ЦБ дают мне возможность прогнозировать, что никакого падения экономики России на 4–6 и более процентов, которым еще недавно пугали нас зарубежные и отечественные эксперты, не будет. Все обойдется скромным падением на 2 процента, а то и меньше.

И, наконец, не будем забывать про обуздание инфляции. Она при Эльвире Набиуллиной во главе ЦБ (с 2013-го по настоящее время) в среднем составляет 6,6 процента годовых, в то время как при Игнатьеве (10,5 процента) и Геращенко (20,9 процента) она была гораздо выше. То есть на примере политики таргетирования инфляции Набиуллина показала, что способна решать поставленные перед собою задачи.

Другое дело, что сама по себе низкая инфляция экономический рост обеспечить не способна. А высокая инфляция, как мы видим на опыте Виктора Геращенко, экономическому росту не помеха.

Главное, что мешает Эльвире Сахипзадовне действительно стать лучшим в мире и России главой ЦБ, — это то, что наш Центробанк себя ответственным за экономический рост не считает. И очень жаль, ведь рост экономики находится полностью в руках ЦБ.

«Инфляция при Эльвире Набиуллиной во главе ЦБ (с 2013-го по настоящее время) в среднем составляет 6,6 процента годовых, в то время как при Игнатьеве (10,5 процента) и Геращенко (20,9 процента) она была гораздо выше»

«Инфляция при Эльвире Набиуллиной во главе ЦБ (с 2013-го по настоящее время) в среднем составляет 6,6 процента годовых, в то время как при Игнатьеве (10,5 процента) и Геращенко (20,9 процента) она была гораздо выше»

— 24 июля ЦБ в очередной раз снизил ключевую ставку, и ТВ подало подобное как очередной успех, доказательство, что мы движемся в правильном направлении. Это так? Нужно ли сейчас снижать ключевую ставку, что это дает экономике?

— Прежде всего надо избавиться от стереотипа, что низкая ставка ЦБ — это хорошо, а высокая — плохо. В России во время бурного экономического роста 1999–2008 годов ставки были высоки, от 10 до 65 процентов, и это не мешало экономическому росту — средний рост ВВП за этот период составлял 6,9 процента в год. А, например, с 2016-го ставки низки, они уверенно держатся ниже 10 процентов, с 2018-го — ниже 8 процентов, а сейчас вообще на исторически самом низком уровне — 4,25 процента. Но вот рост ВВП все эти годы ни разу не превысил 2,5 процента. Причем Россия — не единственный пример. В Японии до 1990-го при высоких ставках — в среднем 6 процентов с 1953 по 1990 год — имел место бурный экономический рост, названный японским экономическим чудом: ВВП рос в среднем на 7 процентов в год. А с 1991-го и по сей день все наоборот: при нулевых ставках в экономике царит застой — средние темпы ВВП всего плюс 0,9 процента в год. Экономическая динамика, что в Японии, что в России, объясняется не ставками, а динамикой ее реальной денежной массы. Роль ставок в моем понимании другая: сдерживать инфляцию. Если инфляция низка, как сейчас, значит, политика ставок близка к правильной. Но вот, если инфляция резко подскочит, значит, ставки оказались слишком низки и ЦБ перестарался, их уменьшая.

— Совсем недавно у нас дружно заговорили о том, что рубль якобы «отвязался» от нефти и ее цена больше не является определяющим фактором для курса национальной валюты и формирования бюджета. Но стоило сорваться сделке ОПЕК+, как рубль улетел за отметку 70 за один доллар и укрепляться не спешит. В какой степени рубль действительно отвязался от нефти или же это все риторика? И второй вопрос: нынешний слабый рубль для России полезен или вреден?

— Я бы не согласился с тем, что рубль укрепляться не спешит. Напомню, что в марте курс достигал отметки 82 рубля за доллар, а сейчас рубль заметно укрепился, до 70–72 рублей за доллар. Но дело даже не в этом. От политики ЦБ курс рубля зависит значительно сильнее, чем от цен на нефть. В моей статье, которую вы выше уже упомянули, «Россия-2024: взгляд из 2020 года», я подробно описал, каким образом валютные интервенции ЦБ, призванные, по идее, укреплять рубль, парадоксальным образом ведут к его ослаблению. В том числе поэтому в 2014-м при стабильных и высоких (выше 100 долларов за баррель) ценах на нефть валютные интервенции ЦБ в поддержку рубля привели к мощному давлению на рубль и его заметному ослаблению.

При желании ЦБ может сделать курс рубля стабильным. Другое дело, что он сейчас провозгласил «невмешательство» в курсообразование и объявил курс рубля свободно плавающим. Кстати, это одна из причин, по которым ЦБ не покупает валюту (раньше он приобретал ее в борьбе с укреплением рубля), если не считать покупок по поручению минфина. А это значит, как мы уже отметили выше, что положительное сальдо текущего счета при такой политике ЦБ благополучно превращается… в отток капитала.

Что касается второго вопроса, полезен или вреден для экономики слабый рубль, то ответ будет неожиданным: экономике в целом это безразлично или, если хотите, перпендикулярно, фиолетово. Экономика растет или падает не из-за слабого или крепкого рубля, а совсем по другим причинам. И ВВП поэтому может благополучно расти как при слабеющем рубле, так и при его укреплении. Например, в 1999–2002 годах, в течение четырех лет, рубль непрерывно слабел, с 22 до 32 рублей за доллар, ВВП же при этом рос темпами 5–10 процентов. И вот вам обратный пример: с января 2003-го по июль 2008 года, то есть пять с половиной лет, рубль непрерывно укреплялся — с 32 до 23 рублей за доллар. ВВП при этом опять же рос темпами 6,5–8,5 процента.

Все дело в том, что если растет денежная масса в реальном выражении, то увеличивается и ВВП. И если реальная денежная масса растет, то сам по себе курс рубля по отношению к другим валютам уже безразличен, и ни ослабление рубля, ни его укрепление росту ВВП никак не помешает. Другое дело, что изменения курса рубля могут быть выгодны одним отраслям и финансово-промышленным группам и не выгодны другим, но это уже частные перипетии судеб конкретных лиц, групп и отраслей.

«Правительство не может своими действиями, в том числе выплатой пособий, стимулировать экономический рост»

«Правительство не может своими действиями, в том числе выплатой пособий, стимулировать экономический рост»

«вернуться к темпам роста «славного десятилетия» 1999–2008 годов можно в течение нескольких месяцев»

— Уже достаточно давно в России идет дискуссия о том, почему у нас низкие зарплаты и, соответственно, низкая покупательная способность и уровень жизни. Представители большого бизнеса, в частности Михаил Прохоров, и либеральные экономисты уверяют, что причина всех бед россиян в том, что они плохо и мало работают, что производительность труда у нас заметно ниже, чем в развитых странах. То есть на большие вознаграждения люди не нарабатывают. Что, действительно мы плохо живем, потому что мало и плохо работаем?

— Давайте возьмем для примера водителя туристического автобуса или, если хотите, парикмахера. В Нью-Йорке, Турции или Перу — везде эти люди выполняют одну и ту же работу. Но водитель в Нью-Йорке получает за свой труд существенно больше, чем его коллеги в Турции или Перу. И при традиционном расчете производительности будет считаться, что его труд производительнее, хотя работу, повторюсь, все водители выполняют одинаковую. Напрашивается вывод, что дело не в том, как эти люди работают, а в том, какова экономика соответствующих стран, как оплачивается, оценивается труд граждан в данных странах.

Если мы посмотрим статистику производительности труда в России, то увидим провалы производительности во время кризисов — например в 2009 и 2015 годах — и рост производительности при выходе из кризисов. Понятно, что никаких резких изменений в квалификации людей или в их обеспеченности современным оборудованием при этом не происходило, слишком быстры были такие падения и взлеты.

Получается, что рост и падение производительности труда — это прямое следствие роста или падения ВВП. А ВВП, как мы уже говорили, увеличивается не из-за того, плохо или хорошо работают люди, а из-за того, какая в стране макроэкономическая политика.

Говоря проще, если экономические власти перейдут к политике, ведущей к экономическому росту на 6–7 процентов в год, то мы увидим быстрый рост производительности труда. Не перейдут — производительность труда так и будет топтаться на месте, как бы горько ни попрекал наших людей Михаил Прохоров.

«Рост и падение производительности труда — это прямое следствие роста или падения ВВП»

«Рост и падение производительности труда — это прямое следствие роста или падения ВВП»

— Еще вопрос на ту же тему. В период острой фазы «коронакризиса» многие страны начали раздавать населению так называемые вертолетные деньги. За подобную раздачу и у нас высказывались экономисты Гуриев, Сонин и другие. Но руководство страны на это не пошло. Сейчас растут опасения второй волны пандемии, МВФ уже высказался, что необходимо к подобному готовиться экономически. Как вы считаете, почему у нас боятся раздавать деньги людям, ведь средства-то есть и это оживило бы спрос?

— Вы говорите, что руководство страны на раздачу денег не пошло. Я с этим не соглашусь. Все семьи с детьми получили сначала по 10 тысяч рублей на ребенка, потом эту выплату повторили еще раз. Были и другие выплаты, я знаю людей, которые их получали.

Я бы обратил ваше внимание на другое: правительство не может своими действиями, в том числе выплатой пособий, стимулировать экономический рост. Ведь, прежде чем заплатить рубли людям, правительство эти деньги так или иначе из экономики изымает: в виде налогов, займов или даже в форме покупки данных рублей за валюту из своих резервных фондов. Общее количество рублей в экономике от действий правительства не увеличивается. Да, правительство может перераспределить эти рубли от одних людей к другим, от одних отраслей в другие. И помощь семьям с детьми — это очень и очень правильно. Но правительство способно более или менее эффективно делить пирог, а размер самого пирога зависит не от эффективности действий кабмина, а от эффективности политики Центробанка. Другими словами, к вопросу экономического роста раздача денег и пособий правительством отношения не имеет.

Если количество денег в стране не увеличивается, то любое действие правительства приводит лишь к их перераспределению, но не к росту их объема. Вот вы говорите об увеличении зарплат. Если это зарплаты бюджетников, то мы имеем в виду деньги правительства. А оно новые средства не создает, а лишь перераспределяет то, что ранее из экономики изъяло в виде налогов или займов.

Так что дело не в том, что у правительства нет желания всем повысить зарплаты, а в его бессилии. Увеличит оно зарплаты бюджетникам, но не будет строить новые больницы или дороги. А значит, не получат зарплаты люди, занятые на возведении новых больниц и дорог. В теории игр это называется игрой с нулевой суммой — если кто-то выигрывает, то кто-то другой столько же проигрывает.

Точно так же дело обстоит с частными компаниями. Представьте владельца небольшой автомастерской. Если он увеличит зарплату своим работникам, то его доход от бизнеса уменьшится на такую же сумму. Опять игра с нулевой суммой.

Чтобы в выигрыше были все, росла экономика, должно увеличиваться реальное количество денег в экономике. И если вы спрашиваете, что надо сделать, чтобы изменить ситуацию, то ответ прост: этим должен заняться ЦБ.

Ясны и количественные цели. Чтобы не вдаваться в особенности логарифмических функций, можно руководствоваться простым эмпирическим правилом, или народной приметой, если хотите. Я называю это правилом «один к пяти». Для роста ВВП России на 1 процент необходим рост реальной денежной массы на 5 процентов. Если ЦБ наращивает реальную денежную массу на 5–10 процентов, как мы это наблюдаем в последние лет пять, то и рост ВВП будет соответствующим — 1–2 процента в год.

А чтобы получить рост ВВП на 5 процентов, реальная денежная масса должна увеличиваться на 25 процентов в год. И такие темпы России не в диковинку: в 2000–2008 годах реальная денежная масса росла на 30–60 процентов годовых, что и обеспечивало бурный рост экономики — и на 7, и на 8, и даже на 10 процентов в год. Это и есть ответ на ваш вопрос, что надо сделать, чтобы изменить ситуацию: нужно, чтобы ЦБ задействовал сегодня те самые механизмы, которые использовал тогда, в нулевые. И рост экономики будет обеспечен.

В моей статье «О росте ВВП на 5 процентов», опубликованной на сайте журнала «Эксперт», я коротко описал, как мог бы выглядеть алгоритм действий ЦБ для выхода на такие темпы экономического роста. Но главный вопрос не в том, что Центробанку нужны подсказки, как нарастить реальную денежную массу. Поверьте, там работают грамотные люди, и если они поставят себе такую задачу, то смогут ее решить и без моих подсказок. Вопрос в том, чтобы они перед собой эту задачу поставили. От подобного, как бы пафосно ни звучало, зависит судьба экономического роста в России, качество жизни миллионов людей в ближайшие годы.

— Председатель Счетной палаты РФ Алексей Кудрин считает, что кризис, вызванный пандемией COVID-19, актуализировал вопрос о развороте России от нефтяной экономики к экономике знаний и технологий. Но давайте посмотрим на другое: совокупное состояние российских долларовых миллиардеров за время пандемии увеличилось на 62 миллиарда долларов (по состоянию на 18 марта). Кто же будет разворачивать экономику, если у владельцев частного сектора и так все прекрасно, а ЦБ за рост не отвечает?

— Знания и технологии — это хорошо. Да вот только в чистом поле они не рождаются. Наука, технологии, искусство — все это расцветает пышным цветом не там, где безденежье, а там, где капиталы, ресурсы.

Давайте сравним денежные массы США (18 триллионов долларов), Китая (30 триллионов в долларовом эквиваленте) и России (0,75 триллиона в долларовом эквиваленте). По-моему, очевидно, в каких странах прорывные решения быстрее найдут спрос. Именно поэтому многие талантливые люди со всей планеты едут туда, где «Ниагара из бабла», как выразился писатель Виктор Пелевин устами одного из своих героев. Именно поэтому американцы могут спокойно наблюдать за ходом научных исследований в той или иной области. А затем, когда ситуация проясняется, они просто открывают проект с финансированием, скажем, миллиард долларов, приглашают приехать в США ключевых ученых из этой области, обеспечивают им лаборатории, возможность привлечь других лучших специалистов…

К чему я это говорю? Если в России не настанет быстрого экономического роста, то, сколько бы мы ни вкладывали в развитие людей, этот потенциал либо не будет в полной мере востребован, либо станет, но, увы, не в РФ. Поэтому и здесь решение проблемы упирается в экономический рост, к сожалению. Или к счастью, потому что ключи от экономического роста России находятся в самой стране. И вернуться к подзабытым уже темпам роста «славного десятилетия» 1999–2008 годов можно в течение буквально нескольких месяцев.

Блинов Сергей Николаевич — экономист, автор работ о влиянии денежно-кредитной политики на экономический рост, член совета ТПП РФ по финансово-промышленной и инвестиционной политике, автор телеграм-канала М2 (@m2econ).

2005–2015 — советник генерального директора ОАО «КАМАЗ».

Также Блинов занимал должность руководителя группы макроэкономических исследований — замруководителя службы стратегического планирования КАМАЗа.

Комментарии 42

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.